10 sự kiện tài chính - ngân hàng nổi bật năm 2020

Lãi suất giảm sâu nhất trong khu vực; hàng triệu tỷ đồng vốn rẻ được bơm ra thị trường, các ngân hàng rầm rộ chuyển đổi số và lên sàn, chuyển sàn...là một vài điển hình của thị trường tài chính ngân hàng năm qua.

Sáng ngày 12/11, các đại biểu Quốc hội đã bỏ phiếu kín phê chuẩn bổ nhiệm tân thành viên Chính phủ là Thống đốc Ngân hàng Nhà nước. Theo đó, bà Nguyễn Thị Hồng nhận được 467 phiếu đồng ý, chiếm 97,08% tổng số đại biểu. Căn cứ Điều 27 Nội quy kỳ họp Quốc hội, Quốc hội đã phê chuẩn đề nghị của Thủ tướng Chính phủ về việc bổ nhiệm bà Nguyễn Thị Hồng giữ chức vụ Thống đốc Ngân hàng Nhà nước Việt Nam nhiệm kỳ 2016 – 2021.

Bà Nguyễn Thị Hồng trở thành nữ Thống đốc ngân hàng đầu tiên của Việt Nam, thay cho người tiền nhiệm là ông Lê Minh Hưng đã được điều động giữ chức Chánh Văn phòng Trung ương Đảng.

Bà Nguyễn Thị Hồng 52 tuổi, quê Hà Nội, là Thạc sỹ Kinh tế phát triển, đã gắn bó với ngành Ngân hàng từ năm 1991. Bà từng giữ chức Phó Vụ trưởng Phụ trách rồi Vụ trưởng Chính sách tiền tệ, trước khi được Thủ tướng bổ nhiệm chức vụ Phó Thống đốc Ngân hàng Nhà nước Việt Nam lần đầu vào tháng 8/2014, bổ nhiệm lại vào tháng 8/2019.

Năm 2020, nền kinh tế toàn cầu chịu ảnh hưởng nặng nề của Covid-19. Hầu hết các nước phải tung ra các gói cứu trợ khổng lồ, đồng thời mạnh tay cắt giảm lãi suất điều hành nhằm nới lỏng tiền tệ để hỗ trợ người dân và doanh nghiệp.

Tại Việt Nam, Ngân hàng Nhà nước cũng có tới 3 lần cắt giảm lãi suất điều hành, trong đó lãi suất tái cấp vốn giảm tổng cộng 2%/năm, lãi suất OMO giảm 1,5%/năm, trần lãi suất tiền gửi kỳ hạn 1 tháng đến dưới 6 tháng giảm 1%/năm, lãi suất cho vay lĩnh vực ưu tiên giảm 1,5%/năm. Việt Nam cũng là một trong các NHTW có mức cắt giảm lãi suất điều hành lớn nhất trong khu vực.

Lãi suất điều hành giảm sâu đã tạo điều kiện cho nhiều lãi suất trên thị trường xuống mức thấp kỷ lục. Trong đó lãi suất huy động giảm khoảng 1-1,5%/năm, với lãi suất kỳ hạn dưới 6 tháng hiện phổ biến còn 3,1-4%/năm; kỳ hạn 6 tháng hiện phổ biến 3,5-6,5%/năm; lãi suất kỳ hạn 12 tháng khoảng 5,5-7%/năm. Lãi suất cho vay dù giảm không nhiều như lãi suất huy động nhưng cũng có sự sụt giảm đáng kể, mặt bằng thấp hơn bình quân khoảng 0,6-0,8%/năm so với cuối năm 2019, trong đó có một số ngân hàng đã giảm từ 1-2,5%/năm; lãi suất cho vay đối với các lĩnh vực ưu tiên giảm 1,5%/năm so với đầu năm, còn 4,5%/năm.

Trên liên ngân hàng, lãi suất giảm về mức gần 0 đối với cả VND lẫn USD. Thanh khoản dồi dào, nguồn tín dụng đẩy ra chậm hơn so với huy động vốn là lý do khiến các ngân hàng vay mượn nhau từ qua đêm đến 1 tuần hầu như không mất phí.

Hồi tháng 10, Ngân hàng Nhà nước cho biết, dự trữ ngoại hối đã tăng lên con số kỷ lục là 93 tỷ USD tính tới tháng 10, từ mức 84 tỷ USD hồi tháng 4. Có khả năng dự trữ ngoại hối của Việt Nam sẽ cán mốc 100 tỷ USD vào cuối năm nay.

Xuất siêu kỷ lục được đánh giá là một trong lý do giúp dự trữ ngoại hối của Việt Nam tăng mạnh, theo số liệu của Tổng cục Thống kê, Việt Nam cán mốc 16,99 tỷ USD xuất siêu sau 9 tháng đầu năm. Ngoài ra, bất chấp ảnh hưởng từ đại dịch COVID-19, vốn đầu tư trực tiếp vào Việt Nam vẫn rất khả quan.

Dự trữ ngoại hối cao giúp củng cố an ninh quốc gia, phòng ngừa những tác động bên ngoài, củng cố niềm tin của nhà đầu tư trong và ngoài nước. Ngoài ra, dự trữ ngoại hối ở mức cao và cán cân thanh toán thặng dư là những điều kiện thuận lợi hỗ trợ cho Ngân hàng Nhà nước giữ ổn định tỷ giá. Diễn biến tỷ giá của Việt Nam ổn định nhất so với các quốc gia trong khu vực.

Covid-19 bất ngờ kéo đến khiến nền kinh tế toàn cầu bị ảnh hưởng, trong đó có cả Việt Nam. Các doanh nghiệp gặp khó, đặc biệt là các ngành nghề như xuất khẩu, du lịch, khách sạn nhà hàng, vận tải… Trong vai trò trung gian vốn cho nền kinh tế, các ngân hàng đã đồng loạt vào cuộc để giảm lãi suất, miễn giảm phí dịch vụ, cơ cấu lại nợ nhằm chia sẻ khó khăn, đồng hành cùng khách hàng. Không chỉ đơn thuần là cắt giảm lợi nhuận, các ngân hàng còn phải tiết giảm mọi loại chi phí, bao gồm cả cắt giảm lương, thưởng của cán bộ nhân viên và không chia cổ tức bằng tiền mặt để có thêm nguồn lực hỗ trợ.

Theo số liệu tổng hợp của Ngân hàng Nhà nước, trong năm 2020 các tổ chức tín dụng đã cơ cấu lại thời hạn trả nợ cho 270 nghìn khách hàng với dư nợ gần 355 nghìn tỷ đồng; miễn, giảm, hạ lãi suất cho gần 590 nghìn khách hàng với dư nợ hơn 1 triệu tỷ đồng. Các tổ chức tín dụng cũng cho vay mới với lãi suất ưu đãi, rẻ hơn từ 0,5 – 2,5%/năm so với lãi suất trước khi có dịch bệnh xảy ra, với tổng dư nợ gần 2,3 triệu tỷ đồng. Ngân hàng chính sách xã hội mặc dù không thuộc đối tượng cơ cấu lại nợ theo Thông tư 01 nhưng cũng đã gia hạn nợ cho khách hàng với gần 4.200 tỷ đồng và cho vay mới hơn 72 nghìn tỷ đồng.

Ngoài ra, tổng số tiền phí dịch vụ thanh toán mà các ngân hàng miễn, giảm cho khách hàng đến hết năm 2020 sau 2 đợt giảm phí là khoảng hơn 1.000 tỷ đồng.

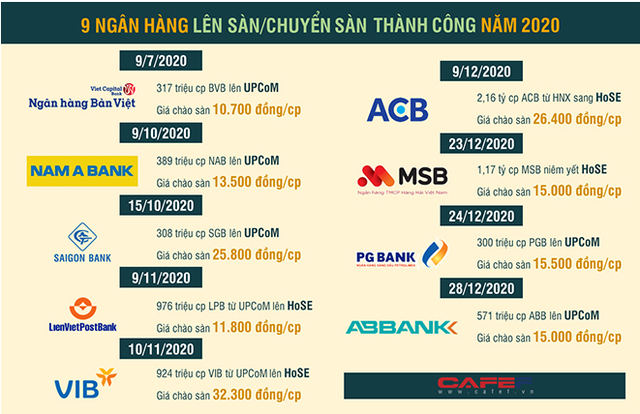

Năm 2020 là hạn chót để các ngân hàng đưa cổ phiếu lên sàn niêm yết theo "Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030" được Thủ tướng phê duyệt hồi tháng 8/2018. Nhưng Covid-19 bất ngờ xảy ra khiến cho kế hoạch lên sàn của nhiều nhà băng tưởng chừng sẽ lỡ hẹn, nhưng thêm một bất ngờ nữa là các ngân hàng lại ồ ạt niêm yết hoặc chuyển giao dịch sang HoSE.

Cụ thể trong năm nay có tổng cộng 5 ngân hàng đưa cổ phiếu lên giao dịch trên UPCoM đó là Nam A Bank, Vietcapital Bank, Saigonbank, PGBank và ABBank. Có 3 ngân hàng thực hiện chuyển từ UPCoM hoặc HNX sang HoSE gọi tên VIB, ACB và LienVietPostBank. MSB là ngân hàng duy nhất đưa cổ phiếu niêm yết lên thẳng HoSE.

Ngoài ra, 3 ngân hàng khác là SHB, OCB và SeABank cũng đã nộp hồ sơ niêm yết lên HoSE nhưng chưa có thông báo mới. Nam A Bank sau khi đưa cổ phiếu lên UPCoM tiếp tục xin chuyển sang HoSE. Rất có thể việc chính thức giao dịch trên HoSE của 4 nhà băng này sẽ được thực hiện ngay đầu năm 2021.

Làn sóng chuyển sàn của các ngân hàng cũng đã góp phần tạo nên sự bùng nổ của nhóm "cổ phiếu vua" trong năm nay. Chẳng hạn, giá cổ phiếu VIB đã tăng hơn 90%, LPB tăng 70%, ACB tăng hơn 60%, SHB tăng hơn gấp đôi…

Giá cổ phiếu của các ngân hàng khác cũng tăng mạnh, phổ biến 20 - 30%. Cổ phiếu VCB của Vietcombank lên xấp xỉ 100.000 đồng, đưa ngân hàng này trở thành doanh nghiệp có vốn hóa lớn nhất trên thị trường, soán ngôi của Vingroup.

Sau nhiều năm chật vật lo tăng vốn nhưng không nổi vì vướng quy định, tháng 10/2020 Chính phủ đã ban hành Nghị định 121/2020/NĐ-CP sửa đổi, bổ sung khoản 2 Điều 12 Nghị định 91/2015/NĐ-CP ngày 13/10/2015 về đầu tư vốn nhà nước vào doanh nghiệp và quản lý, sử dụng vốn, tài sản tại doanh nghiệp. Theo đó, các ngân hàng thương mại cổ phần do Nhà nước nắm giữ trên 50% vốn điều lệ được Nhà nước chính tiếp tục đầu tư vốn để duy trì tỷ lệ cổ phần, vốn góp của Nhà nước tại doanh nghiệp.

Với quy định mới, Big4 ngân hàng là BIDV, VietinBank, Vietcombank và Agribank chính thức được tăng vốn. Ngay sau đó, cả BIDV, Vietcombank và VietinBank đồng loạt công bố kế hoạch chi trả cổ tức bằng cổ phiếu. Trong đó VietinBank chốt kế hoạch phát hành hơn 1 tỷ cổ phiếu để trả cổ tức, tỷ lệ tới 28,8%, giúp vốn điều lệ tăng mạnh từ 37.234 tỷ đồng lên 47.953 tỷ đồng. Vietcombank thì thanh toán cổ tức từ năm 2018 với tỷ lệ 18% và phát hành riêng lẻ tối đa 6,5% vốn điều lệ để tăng thêm vốn. Còn BIDV dự tính dùng hơn 2.000 tỷ đồng từ lợi nhuận tích lũy để bổ sung vào vốn điều lệ - vốn đã ở mức cao nhất hệ thống.

Không chỉ trả cổ tức bằng cổ phiếu, các ngân hàng còn đua nhau chi trả cổ tức bằng tiền mặt trong đó VietinBank trả với tỷ lệ 5%, Vietcombank và BIDV cùng 8%, giúp ngân sách Nhà nước có thêm nguồn thu tới gần 6.000 tỷ đồng.

Riêng Agribank chưa cổ phần hóa nhưng năm nay cũng đã được Quốc hội chốt cho tăng vốn thêm 3.500 tỷ đồng từ nguồn tăng thu, tiết kiệm chi ngân sách trung ương năm 2019. Khoản tiền này đúng bằng với lãi sau thuế nhà băng này sẽ nộp ngân sách năm 2020, tối đa 3.500 tỷ đồng.

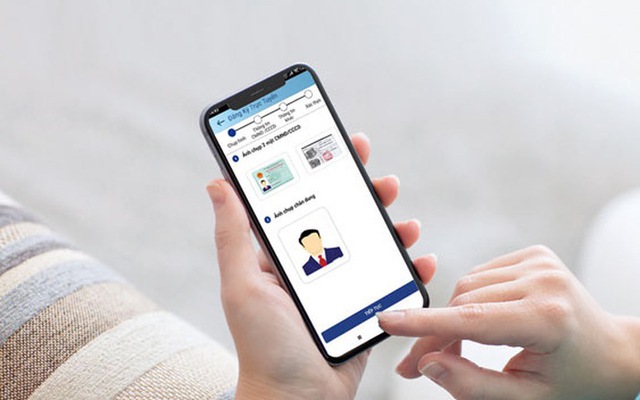

Chuyển đổi số là một dấu ấn đậm nét của ngành tài chính ngân hàng trong năm 2020. Mặc dù có sự chuẩn bị kỹ lưỡng từ các năm trước, nhưng đến năm nay, với chất xúc tác diệu kỳ (thậm chí có chuyên gia còn gọi đó là phép màu) mang tên Covid-19, hoạt động chuyển đổi số, số hóa ngành ngân hàng mới diễn ra nhanh hơn, mạnh hơn bao giờ hết. Hàng loạt ngân hàng đổ tiền đầu tư vào số hóa từ hàng trăm tới hàng nghìn tỷ đồng, nhiều ngân hàng số mới được ra mắt (VCB Digibank, Lienviet24h, Timoplus, SeAmobile…), sự đầu tư mạnh hơn cho số hóa giúp các ngân hàng gia tăng nhanh chóng lượng khách hàng và tăng mạnh nguồn thu từ dịch vụ, giúp giảm bớt sự lệ thuộc vào tín dụng truyền thống.

Không chỉ có thế, Ngân hàng Nhà nước cũng vào cuộc mạnh mẽ khi ban hành quy định về mở tài khoản trực tuyến (eKYC), tạo nền tảng giúp các ngân hàng đẩy nhanh chuyển đổi số hơn. Tính tới cuối năm 2020 đã có hàng chục ngân hàng áp dụng eKYC vào mở tài khoản như VPBank, MB, HDBank, VIB, TPBank, Nam A Bank, Viet Capital Bank, MSB, SeABank…

Những điển hình về chuyển đổi số trong năm qua có thể kể đến MB, HDBank, LienVietPostBank, VIB, TPBank, Nam A Bank, Viet Capital Bank, SeABank, BIDV, Vietcombank.

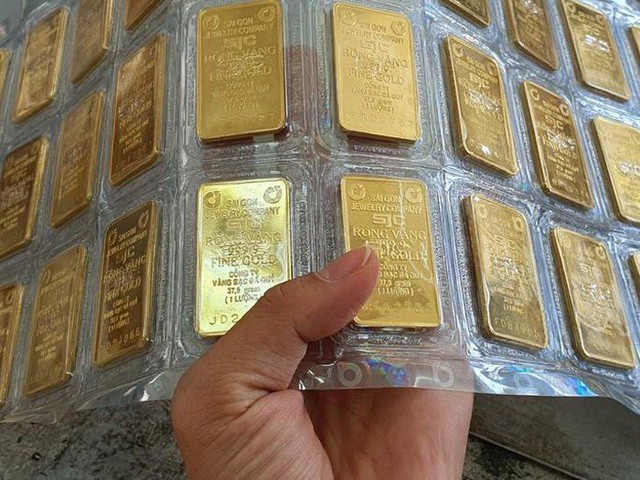

Vàng thế giới tăng vọt vào ngày 6/8, chạm mức 2.070,05 USD/ounce do Covid-19 lây lan nhanh trên toàn cầu, các nền kinh tế rơi vào suy thoái, hàng loạt gói kích thích kinh tế được tung ra, lãi suất giảm sâu, đồng USD mất giá, các tài sản khác bị bán mạnh đã khiến nhà đầu tư đổ xô vào tài sản an toàn là vàng.

Ở trong nước, giá vàng cũng được điều chỉnh tăng rất mạnh những ngày cuối tháng 7 đầu tháng 8. Có nhiều ngày giá vàng tăng 1-2 triệu đồng/lượng và leo một mạch lên 62,4 triệu đồng/lượng vào trưa ngày 6/8.

Khi giá vàng lên cao, điều chỉnh liên tục, thị trường lại tái hiện cảnh "sốt" như từng thấy cách đây vài năm. Nhưng lần này, giá lên cao không còn hút người mua nữa vì người dân hầu hết đã nhận biết được rủi ro sau nhiều bài học cũ và các chuyên gia liên tục đưa ra cảnh báo, họ chuyển sang xếp hàng đi bán bởi không ít người đã nắm giữ vàng ở vùng giá dưới 40 triệu đồng/lượng trong thời gian dài.

Tại thời điểm giá vàng cao kỷ lục, so với đầu năm, mức lợi nhuận mà thị trường này mang lại cho người nắm giữ lên tới gần 45%, vượt xa các tài sản khác. Mặc dù sau đó giá vàng đã hạ nhiệt, nhưng tại thời điểm cuối năm 2020, giá vẫn cao hơn cuối năm 2019 tới 30%.

Làn sóng Forex ở Việt Nam đã không còn là con sóng ngầm, hoạt động chui lủi như trước (vì không phải kênh đầu tư hợp pháp) mà đã thành con sóng lớn, rầm rộ, thậm chí quy mô hoành tráng hòng dụ dỗ người dân tham gia bất chấp có nhiều khuyến cáo từ cơ quan quản lý, các chuyên gia và không ít các vụ án đã được đưa ra xét xử.

Trên các công cụ tìm kiếm như Google, chỉ cần gõ từ khóa Forex hoặc đầu tư Forex, tiền ảo là cho ra hàng chục triệu kết quả chỉ trong vòng chưa 30 – 40 giây. Trên các mạng xã hội, các hội nhóm đầu tư Forex có quy mô lên tới hàng nghìn cho tới hàng trăm nghìn thành viên, với những lời mời gọi từ các trưởng nhóm cam kết sinh lời vài phần trăm mỗi ngày hay "ngồi không cũng kiếm được vài trăm USD".

Với tỷ lệ đòn bẩy (vay ký quỹ) rất cao, từ 20 cho tới 2.000 lần, tỷ suất sinh lời được các sàn môi giới quảng cáo là có thể tới 30-60% mỗi tháng và lấy đó để dụ các nhà đầu tư tham gia. Tuy nhiên, lợi nhuận cao cũng đi cùng rủi ro lớn, chỉ cần đầu tư sai, tài sản của nhà đầu tư có thế về số âm chỉ sau một vài giao dịch. Bên cạnh lãi, lỗ thì các sàn Forex còn dụ nhà đầu tư bằng số tiền hoa hồng được hưởng rất lớn nếu có thêm nhiều người tham gia.

Theo đại diện Ngân hàng Nhà nước, ngoài các tổ chức tín dụng được phép kinh doanh ngoại hối, sản phẩm phái sinh… thì cho đến nay NHNN chưa cấp phép cho bất kỳ một tổ chức, cá nhân nào khác kinh doanh sàn Forex. Do vậy các sàn giao dịch Forex đang hoạt động hiện nay là không đảm bảo đúng quy định của pháp luật. Những cá nhân tham gia vào hoạt động này cũng chính là tiếp tay cho các hoạt động không chính thức hay các hoạt động vi phạm pháp luật của các tổ chức kinh doanh sàn Forex đó.

Tùng Lâm - Thu Thuỷ Thủ tướng Phạm Minh Chính dự lễ khởi công Trường liên cấp và tặng quà Tết tại Thanh Hóa

Thủ tướng Phạm Minh Chính dự lễ khởi công Trường liên cấp và tặng quà Tết tại Thanh HóaSáng 10/2, tỉnh Thanh Hóa phối hợp với Bộ Quốc phòng đã tổ chức lễ khởi công dự án Trường liên cấp Cẩm Thạch, xã Cẩm Thạch. Thủ tướng Chính phủ Phạm Minh Chính dự và phát biểu tại lễ khởi công.