Ảnh hưởng của M&A đối với thị trường

Đầu tư thông qua hoạt động mua bán sáp nhập (M&A) là một hoạt động đầu tư đầy sôi động và luôn ngập tràn tiềm năng bứt phá. Các giao dịch M&A không ngừng gia tăng giữa các đối tác trong và ngoài nước, đồng thời quy mô và giá trị của các thương vụ ngày càng lớn.

M&A là tên viết tắt của cụm từ Mergers (Sáp nhập) và Acquisitions (Mua lại). M&A là hoạt động giành quyền kiểm soát doanh nghiệp thông qua hình thức sáp nhập hoặc mua lại giữa hai hay nhiều doanh nghiệp để sở hữu 1 phần hoặc toàn bộ doanh nghiệp đó.

Mergers (Sáp nhập) là sự liên kết giữa các doanh nghiệp có cùng quy mô và cho ra đời một doanh nghiệp có tư cách pháp nhân mới. Toàn bộ tài sản, lợi ích chung, quyền hay nghĩa vụ của doanh nghiệp bị sáp nhập hay bị mua lại sẽ "về tay" doanh nghiệp sáp nhập. Với hình thức sáp nhập là sự liên kết giữa các doanh nghiệp có cùng quy mô và cho ra đời một doanh nghiệp có tư cách pháp nhân mới. Doanh nghiệp sáp nhập sẽ sở hữu toàn bộ tài sản, những lợi ích cũng như quyền và nghĩa vụ của doanh nghiệp bị sáp nhập. Hai doanh nghiệp liên kết với nhau vì lợi ích chung.

Acquisitions (Mua lại) là hình thức một doanh nghiệp lớn sẽ mua lại những doanh nghiệp nhỏ và yếu hơn và doanh nghiệp mua vẫn giữ tư cách pháp nhân cũ. Doanh nghiệp mua lại được quyền sở hữu hợp pháp đối với doanh nghiệp được mua. Mua lại là hình thức một doanh nghiệp lớn sẽ mua lại những doanh nghiệp nhỏ và yếu hơn và doanh nghiệp mua vẫn giữ tư cách pháp nhân cũ. Doanh nghiệp mua lại được quyền sở hữu hợp pháp đối với doanh nghiệp được mua.

Những thương vụ M&A đều nhằm mục đích tham gia, quyết định các vấn đề quan trọng của doanh nghiệp bị sáp nhập hay mua lại chứ không đơn thuần là sở hữu cổ phần. M&A thường đem lại rất nhiều lợi ích cho doanh nghiệp: mở rộng thị phần, đạt hiệu quả kinh doanh tốt hơn, giảm số lượng nhân viên cần thiết, giảm những chi phí phát sinh không cần thiết, tận dụng công nghệ được chuyển giao,…

2. Những cách thức thực hiện các thương vụ M&A

Việc sáp nhập và mua lại có thể được phân loại theo tính chất của việc sáp nhập. Có 3 hình thức M&A cơ bản, bao gồm: M&A theo chiều ngang, M&A theo chiều dọc và M&A kết hợp.

2.1 M&A theo chiều ngang

M&A theo chiều ngang (Horizontal) là hình thức mua bán, sáp nhập giữa các doanh nghiệp cung cấp các dòng sản phẩm và dịch vụ giống nhau hoặc tương tự cho người tiêu dùng cuối cùng, có nghĩa là cùng ngành và ở cùng một giai đoạn sản xuất. Các công ty, trong trường hợp này, thường là đối thủ cạnh tranh trực tiếp.

Ví dụ, nếu một công ty sản xuất hàng may mặc sáp nhập với một công ty khác trong ngành sản xuấthàng may mặc, điều này sẽ được gọi là sáp nhập chiều ngang. Lợi ích của loại sáp nhập này là nó loại bỏ sự cạnh tranh, giúp công ty tăng thị phần, doanh thu và lợi nhuận của mình. Hơn nữa, việc này giúp các doanh nghiệp giảm chi phí cố định, mở rộng thị trường, loại bỏ cạnh tranh.

2.2 M&A theo chiều dọc

M&A theo chiều dọc (Vertical) được thực hiện với mục đích kết hợp hai công ty có cùng chuỗi giá trị sản xuất cùng một dịch vụ và dịch vụ tốt, nhưng khác biệt duy nhất là giai đoạn sản xuất mà họ đang hoạt động. Ví dụ, nếu một công ty sản xuất linh kiện điện tử sáp nhập một công ty sản xuất điện thoại di động, điều này được gọi là sáp nhập theo chiều dọc, vì ngành này giống nhau, tức là điện thoại, nhưng giai đoạn sản xuất khác nhau. Loại sáp nhập này thường được thực hiện để đảm bảo cung cấp các mặt hàng thiết yếu và tránh sự gián đoạn trong nguồn cung cấp. Nó cũng được thực hiện để hạn chế cung cấp cho các đối thủ cạnh tranh, do đó giúp nâng cao doanh thu và lợi nhuận, giảm chi phí trung gian.

2.3 M&A kết hợp (tập đoàn)

M&A kết hợp (Conglomerate) là hình thức mua bán và sáp nhập để hình thành nên các tập đoàn. Việc sáp nhập kiểu tập đoàn diễn ra giữa các công ty phục vụ cùng một khách hàng trong một ngành cụ thể, nhưng họ không cung cấp các sản phẩm và dịch vụ giống nhau. Sản phẩm của họ có thể được bổ sung, sản phẩm đi cùng nhau, nhưng về mặt kỹ thuật không phải là sản phẩm giống nhau.

Ngoài ra, điều này sẽ giúp công ty đa dạng hóa, do đó lợi nhuận cao hơn. Việc bán một trong những sản phẩm này cũng sẽ khuyến khích việc bán một sản phẩm khác, do đó sẽ tăng doanh thu cho công ty nếu họ tăng doanh số bán sản phẩm của mình. Điều này sẽ cho phép doanh nghiệp cung cấp một điểm mua sắm, tiện lợi cho người tiêu dùng. Hai công ty trong trường hợp này được liên kết theo cách này hay cách khác. Loại sáp nhập này tạo cơ hội cho các doanh nghiệp tham gia vào các lĩnh vực khác của ngành, giảm rủi ro và cung cấp quyền truy cập vào các tài nguyên và thị trường không có sẵn trước đó.

Điều này thường được thực hiện để đa dạng hóa vào các ngành công nghiệp khác, giúp giảm thiểu rủi ro, tiết kiệm chi phí gia nhập thị trường.

3. Quá trình thực hiện M&A như thế nào ?

Quãng thời gian từ khi chuẩn bị đến khi hoàn tất một thương vụ M&A thường rất dài. Ngắn nhất cũng khoảng 6 tháng, còn dài có thể lên tới vài năm. Quy trình thực hiện thương vụ này sẽ diễn ra theo quy trình sau đây:

Xây dựng chiến lược, đồng thời thực hiện xác định mục tiêu M&A tiềm năng.

Đánh giá những mục tiêu đó.

Lập kế hoạch, quyết định lựa chọn hình thức sát nhập hay mua lại doanh nghiệp.

Phân tích và thực hiện việc định giá doanh nghiệp mục tiêu.

Tiến tới đàm phán.

Thẩm định thông tin.

Thực hiện mua bán/ sát nhập.

Hoàn thành các nghĩa vụ tài chính.

Kết thúc việc mua bán.

Nói về công ty M&A trên thị trường chứng khoán không thể không kể đến mã PGT của công ty cổ phần PGT Holdings (HNX: PGT)

PGT Holdings là một doanh nghiệp kinh doanh trong nhiều lĩnh vực với các công ty con trong nước và quốc tế (Myanmar, Nhật Bản). Tuy phát triển đa dạng ngành nghề nhưng hiện tại PGT đang tập trung vào lĩnh vực chủ chốt M&A và cung ứng nguồn lao động. Đây là hai lĩnh vực cần thiết khi các nhà đầu tư nước ngoài đẩy mạnh đầu tư, chuyển dịch nhà máy sản xuất vào Việt Nam.

PGT Holdings cho rằng nguồn nhân lực ở Việt Nam dồi dào, vì vậy, với kinh nghiệm lâu năm trong lĩnh vực này, PGT sẽ giúp các doanh nghiệp tìm kiếm, tuyển dụng nhân sự, đồng thời quản lý nguồn lao động thuê ngoài chất lượng cho các doanh nghiệp.

PGT Holdings sẽ là đơn vị hỗ trợ nhất quán các hoạt động từ trung gian kết nối bên mua và bên bán, cho đến hỗ trợ kinh doanh như PMI trong nhân sự pháp lý, kế toán. Từ đó, PGT sẽ làm cầu nối các doanh nghiệp trong và ngoài nước thuận lợi đi đến bàn ký kết hợp tác phát triển bền vững.

PGT Holdings nỗ lực thúc đẩy mối quan hệ hợp tác Việt Nhật

Nắm bắt cơ hội vàng trong mối quan hệ hợp tác song phương Việt_Nhật, PGT Holdings (HNX: PGT) như một doanh nghiệp điển hình được nhắc tới. Dưới sự dẫn dắt của Tổng giám đốc Kakazu Shogo - Đại sứ Thiện chí tỉnh Okinawa, doanh nghiệp này đã tích cực thúc đẩy mối quan hệ hợp tác toàn diện về nhiều mặt giữa hai nền kinh tế Việt Nam và Nhật Bản.

Công ty cổ phần PGT Holdings đã tổ chức lễ ký kết hợp đồng với công ty cổ phần IENT.

Trong tháng 11/2021 sự kiện công ty cổ phần PGT Holdings đã tổ chức lễ ký kết hợp đồng với công ty cổ phần IENT và trở thành đối tác chiến lược về kinh doanh online thông qua trang "Tax Free Online.jp" dịch vụ thương mại điện tử miễn thuế và giao nhận sản phẩm tận nơi theo yêu cầu dành cho người nước ngoài đến thăm Nhật Bản. Cũng góp một phần không nhỏ khẳng định giá trị của PGT Holdings, PGT luôn luôn đổi mới, tìm những giá trị cốt lõi, tạo ra những chất lượng tốt nhất cho tất cả người tiêu dùng không chỉ ở Việt Nam, Nhật Bản và trên toàn cầu.

Hội thảo trực tuyến về thị trường chứng khoán Việt Nam của PGT Holdings mang tên Asset Operation Expo-Vietnam.

Bên cạnh đó, trong năm 2021, với tư cách là nhà đầu tư Nhật Bản (nước ngoài), CEO PGT Holdings chia sẻ những điểm mạnh và lợi thế về tiềm năng tăng trưởng của thị trường Việt Nam về chiến lược đầu tư (mục đích, đối tượng, mục tiêu, thời điểm, thời gian, quy mô...) theo cách nhìn của nhà đầu tư Nhật Bản. Góp phần tăng cường mối quan hệ giữa Việt Nam Nhật Bản nói chung và các doanh nghiệp Nhật đang hoạt động tới Việt Nam nói riêng.

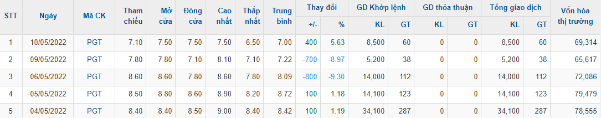

Thống kê giao dịch của cổ phiếu PGT tháng 05/2022.

Cổ phiếu PGT tại phiên 10/5/2022 ghi nhận dấu hiệu lên điểm tích cực với giá 7.500 VND.

Nhờ xác định được chiến lược kinh doanh phù hợp trong từng giai đoạn, PGT Holdings đang là doanh nghiệp có tiềm lực "dài hơi" để đón nhận những cơ hội cũng như thách thức không ngừng trong bối cảnh hội nhập hiện nay.

Thông tin doanh nghiệp

PGT Holdings tiền thân là Công ty TNHH Taxi Gas Sài Gòn Petrolimex được hình thành dựa trên vốn góp của các công ty thành viên thuộc Tổng công ty xăng dầu Việt Nam (Petrolimex) với số vốn điều lệ ban đầu là 31.8 tỷ đồng. Trải qua 2 lần tăng vốn, hiện vốn điều lệ của PGT ghi nhận hơn 92 tỷ đồng.

Năm 2015, Petrolimex thoái vốn khỏi PGT, một số nhà đầu tư Nhật đã hợp tác và đầu tư vào PGT. Năm 2016, PGT hoàn thành quá trình chuyển giao, thành lập ban HĐQT mới và chuyển hướng kinh doanh sang lĩnh Vực M&A.

Cùng năm 2016, PGT đã thành lập 2 công ty con là Công ty TNHH Một Thành Viên Vĩnh Đại Phát chuyên kinh doanh lĩnh vực cung ứng nguồn lao động và Công ty TNHH Vina Terrace Hotel chuyên lĩnh vực khách sạn và đầu tư.

Trong năm 2021, Vĩnh Đại Phát đã hoàn tất thu mua công ty Hồng Xinh - Công ty chuyên về mảng chăm sóc và làm đẹp, mỹ phẩm.

Năm 2017-2018, PGT đã thành công mua phần vốn góp vào công ty tại Myanmar Công ty BMF Microfinance (BMF) chuyên về lĩnh vực tài chính. Năm 2019-2020, PGT tập trung thúc đẩy phát triển các lĩnh vực kinh doanh trong hệ thống.

Hãy theo dõi các kênh của PGT Holdings để cập nhật thông tin sớm nhất nhé:

Website: https://pgt-holdings.com/

Facebook: https://www.facebook.com/PGTHOLDINGS

Youtube: https://www.youtube.com/channel/UCDSrWJL6hw7Ov_H168OIkLQ/featured

Gần 80 triệu cử tri sẽ tham gia bầu cử vào ngày 15/3

Gần 80 triệu cử tri sẽ tham gia bầu cử vào ngày 15/3Đến thời điểm này, công tác chuẩn bị cho Ngày bầu cử đã được Hội đồng Bầu cử quốc gia, các cơ quan ở Trung ương và địa phương chủ động triển khai đồng bộ, chặt chẽ, cơ bản hoàn thành, bảo đảm theo tiến độ luật định, sẵn sàng cho Ngày bầu cử.