Chứng khoán EVS: “Từ 1.300 điểm trở lên, VN-Index bước vào vùng rủi ro và có thể xuất hiện nhịp điều chỉnh mạnh”

Theo EVS, khi thị trường biến động tăng lên trên mức 1.300 điểm với P/E trailing vượt mức 20 lần, thị trường bắt đầu đi vào vùng rất rủi ro và có thể giảm nhiều hơn 20%.

Trong báo cáo mới được công bố, CTCK Everest (EVS) đã đưa ra những nhận định tích cực về TTCK Việt Nam trong năm 2021, đặc biệt trong nửa đầu năm.

Theo EVS, TTCK Việt Nam năm 2021 có nền tảng và tiềm năng tăng trưởng tốt nhờ hồi phục kinh tế nhanh và việc nới lỏng chính sách tiền tệ, tài khoá. Ngoại trừ yếu tố thiếu chắc chắn và tâm lý dễ tổn thương của nhà đầu tư mới, hầu hết các yếu tố cơ bản khác đều được dự báo rất tích cực, từ kinh tế hồi phục và tăng trưởng nhanh, tỷ giá ổn định, lãi suất thấp đến tăng trưởng lợi nhuận của các công ty niêm yết.

EVS cho rằng kinh tế thế giới sẽ hồi phục mạnh mẽ trở lại sau đại dịch. Căng thẳng thương mại giữa các nền kinh tế lớn sẽ giảm nhiệt nhờ cách tiếp cận mới và cởi mở hơn, giúp thương mại hồi phục mạnh trở lại. Bên cạnh đó, hầu hết các ngân hàng trung ương đang duy trì chính sách lãi suất thấp kỷ lục bằng 0% hoặc âm nhằm hỗ trợ nền kinh tế hồi phục và điều này cũng khiến dòng vốn chảy vào các thị trường mới nổi, trong đó có TTCK Việt Nam.

Trong nước, nhiều yếu tố tích cực cũng được kỳ vọng giúp TTCK "tỏa sáng". Cụ thể, tăng trưởng kinh tế được dự báo trở lại mức tăng trưởng cao. Giá trị đồng VND được duy trì ổn định giúp các nhà đầu tư quốc tế giảm thiểu rủi ro tỷ giá khi đầu tư vào Việt Nam. Lãi suất dự báo xu hướng giảm khoảng 1% giúp các doanh nghiệp giảm chi phí tài chính, giúp các doanh nghiệp cải thiện lợi nhuận.

Theo EVS, làn sóng nhà đầu tư mới (F0) tiếp tục hào hứng và đổ dồn tiền vào thị trường chứng khoán và là lực đẩy chính cho thị trường, đặc biệt trong nửa đầu năm 2021. Dòng vốn ngoại sẽ có sự phân hoá khi nhóm các nhà đầu tư châu Âu tiếp tục bị rút vốn, ngược lại các nhà đầu tư Đông Bắc Á tiếp tục tìm kiếm lợi nhuận trên thị trường Việt Nam, thông qua các quỹ ETFs cơ cấu.

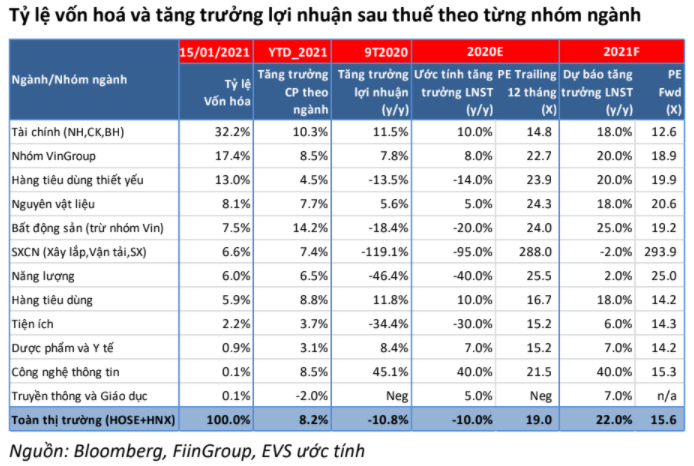

Về lợi nhuận doanh nghiệp niêm yết, EVS cho rằng tăng trưởng lợi nhuận sẽ tích cực nhờ đóng góp chính từ nhóm công ty ngành tài chính, có tỷ trọng vốn hoá lớn nhất chiếm 33%, nhóm bất động sản (thuộc 3 cổ phiếu Vingroup) chiếm 17,5% và ngành bất động sản chiếm 7,5%.

EVS dự báo tăng trưởng lợi nhuận sau thuế năm 2021 cho toàn bộ các công ty niêm yết trên cả 2 sàn HoSE và HNX sẽ hồi phục mạnh mẽ trở lại sau đại dịch với ước tinh tăng trưởng đạt khoảng 22% so với cùng kỳ.

VN-Index thuận lợi trong nửa đầu năm, có thể lên mốc 1.400 điểm

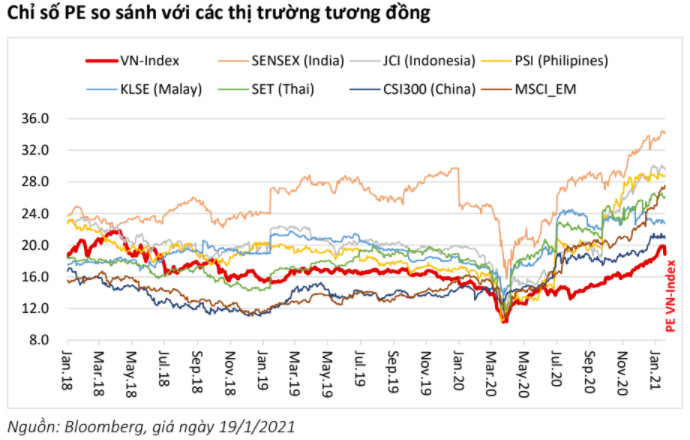

Về diễn biến TTCK, EVS cho rằng Việt Nam đang có định giá rẻ so với các quốc gia trong khu vực với P/E 18,9 lần, trong khi các thị trường khác đều có P/E trên 22 lần. Có thể nói P/E của VN-Index đang ở mức rẻ nhất và hấp dẫn nhất so với các thị trường khu vực MSCI-EM.

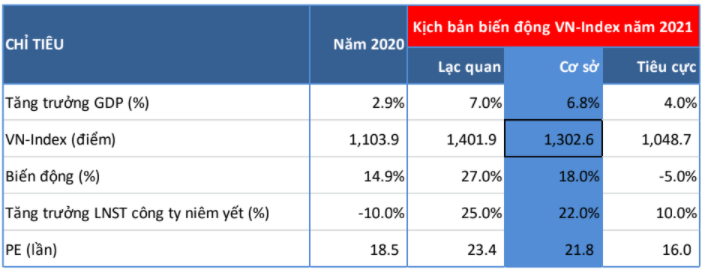

EVS dự báo VN-Index sẽ tăng 18% trong năm 2021, đạt mức 1.303 điểm và trong kịch bản lạc quan có thể tăng 27%, tương ứng lên 1.400 điểm. Tại các mức điểm này, định giá P/E đạt mức 21 lần hoặc 22 lần cho từng kịch bản.

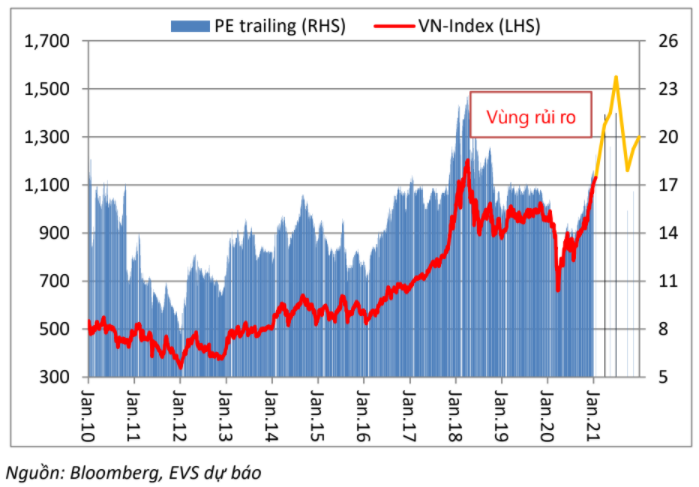

Cũng theo EVS, khi thị trường biến động tăng lên trên mức 1.300 điểm với P/E trailing vượt mức 20 lần, thị trường bắt đầu đi vào vùng rất rủi ro. Số liệu lịch sử năm 2008 và số liệu gần nhất tháng 4/2018 đã từng ghi nhận các mức P/E vượt này và ngay sau đó thị trường bắt đầu giảm mạnh, thông thường mức giảm theo các kịch bản này có thể nhiều hơn 20%.

Do đó, EVS lưu ý nhà đầu tư thận trọng giao dịch tại vùng rủi ro này, giảm tỷ lệ sở hữu cổ phiếu, tích luỹ tiền mặt hoặc bắt đầu rút ra khỏi thị trường khi VN-Index bắt đầu tiến vào vùng rủi ro nêu trên.

EVS cũng đánh giá thị trường có thể xuất hiện khó khăn hơn trong nửa cuối năm 2021 do tác động bởi các yếu tố từ bên ngoài và tâm lý dễ bị tổn thương và thiếu tính ổn định từ nhà đầu tư mới (F0) tham gia vào thị trường.

Minh Anh Ngành Nông nghiệp và Môi trường đạt mức tăng trưởng cao nhất trong nhiều năm qua

Ngành Nông nghiệp và Môi trường đạt mức tăng trưởng cao nhất trong nhiều năm quaTheo báo cáo của Bộ Nông nghiệp và Môi trường, giá trị gia tăng toàn ngành nông, lâm, thủy sản trong quý I/2025 đạt mức tăng 3,74%, cao nhất trong nhiều năm qua và vượt chỉ tiêu Chính phủ giao trong kịch bản tăng trưởng quý. Cụ thể, nông nghiệp tăng 3,53%, lâm nghiệp tăng mạnh 6,67%, và thủy sản tăng 3,98%.