Chuyển phát nhanh Bưu điện (EMS) chuẩn bị phát hành cổ phiếu tăng vốn điều lệ với tỷ lệ 9,09%

Trước đó, vào ngày 1/10, EMS đã chốt danh sách cổ đông phát hành hơn 1,5 cổ phiếu trả cổ tức năm 2020. Như vậy, nếu hoàn tất cả đợt phát hành trả cổ tức và phát hành nhằm mục đích tăng vốn, vốn điều lệ của EMS sẽ tăng từ 150 tỷ đồng lên mức 179 tỷ đồng.

HĐQT Tổng Công ty Chuyển phát nhanh Bưu Điện - CTCP (mã chứng khoán: EMS) đã thông qua nghị quyết về việc triển khai phương án phát hành cổ phiếu để tăng vốn từ nguồn vốn chủ sở hữu.

Cụ thể, EMS dự kiến phát hành theo tỷ lệ 9,09%, tương ứng cổ đông sở hữu 10.000 cổ phiếu sẽ nhận về 909 cổ phiếu mới. Như vậy, với hơn 15 triệu cổ phiếu đang lưu hành, EMS sẽ phát hành thêm khoảng 1,4 triệu cổ phần, tương ứng giá trị tính theo mệnh giá vào khoảng 14 tỷ đồng.

Thời gian thực hiện dự kiến trong quý 4/2021 và sau khi được sự chấp thuận của Ủy ban Chứng khoán Nhà Nước.

Trước đó, vào ngày 1/10, EMS đã chốt danh sách cổ đông phát hành hơn 1,5 cổ phiếu trả cổ tức năm 2020 theo tỷ lệ 10%. Nguồn vốn phát hành lấy từ lợi nhuận sau thuế chưa phân phối căn cứ trên BCTC năm 2020 kiểm toán của công ty.

Như vậy, nếu hoàn tất cả đợt phát hành trả cổ tức và phát hành nhằm mục đích tăng vốn, vốn điều lệ của EMS sẽ tăng từ 150 tỷ đồng lên mức 179 tỷ đồng.

Về kết quả kinh doanh, tính riêng trong quý 2/2021, EMS ghi nhận doanh thu 568 tỷ đồng, tăng trưởng 26% so với cùng kỳ. Tuy nhiên, chi phí lại tăng tới gần 41% khiến lãi ròng giảm tới 51% so với quý 2/2020, chỉ còn gần 30 tỷ đồng.

Lũy kế nửa đầu năm 2021, doanh thu EMS đạt 1.105 tỷ đồng và LNST đạt 54 tỷ đồng, tương ứng lần lượt hoàn thành 43% kế hoạch doanh thu và 89% mục tiêu lãi cả năm nay.

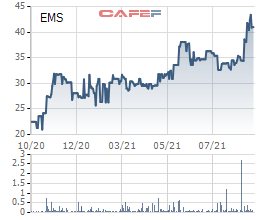

Trên thị trường chứng khoán, cổ phiếu EMS đang tiếp tục trên đà tăng giá, chốt phiên 6/10 đạt mức 39.500 đồng/cổ phiếu, so với đầu năm 2021 đã tăng hơn khoảng 24,5% về giá trị.

Nông nghiệp Thanh Hóa mở khóa giá trị xanh

Nông nghiệp Thanh Hóa mở khóa giá trị xanhTừ những cánh đồng lúa truyền thống đến các vùng sản xuất ứng dụng công nghệ cao, nông nghiệp Thanh Hóa đang từng bước mở ra một không gian giá trị mới - giá trị carbon. Khi lượng khí nhà kính giảm phát thải được đo đếm, xác thực và quy đổi thành tín chỉ có thể giao dịch, mỗi vụ mùa không chỉ tạo ra sản lượng mà còn hình thành tài sản môi trường. Đây không đơn thuần là đổi mới kỹ thuật canh tác, mà là bước chuyển trong tư duy phát triển - đưa nông nghiệp vào quỹ đạo tăng trưởng bền vững, đa giá trị và hội nhập thị trường carbon toàn cầu.