Cơ hội và thách thức từ "thuế tối thiểu toàn cầu", tới việc thu hút vốn FDI tại Việt Nam

Thông tin về tác động của việc áp dụng quy tắc thuế tối thiểu toàn cầu, Phó Tổng cục trưởng Tổng cục Thuế Đặng Ngọc Minh, cho rằng điều này sẽ có những tác động cả về mặt cơ hội và những thách thức đối với kinh tế Việt Nam.

Cụ thể, Phó Tổng cục trưởng Tổng cục Thuế Đặng Ngọc Minh, cho biết đối với những cơ hội theo chiều hướng tích cực, việc đánh thuế bổ sung lên thuế suất tối thiểu 15% sẽ góp phần tăng cường hội nhập quốc tế Việt Nam nói chung, cải cách hệ thống thuế theo hướng phù hợp với thông lệ và chuẩn mực quốc tế thông qua việc sửa đổi chính sách thuế thu nhập doanh nghiệp và pháp luật có liên quan đến thuế thu nhập doanh nghiệp.

"Việc đánh thuế bổ sung lên thuế suất tối thiểu 15% có thể tăng thu ngân sách nhà nước về thuế thu nhập doanh nghiệp trong ngắn hạn do nâng mức thuế suất lên mức tối thiểu toàn cầu và có thể được phân bổ số thuế được phép thu thêm do quy tắc phân bổ Quy tắc đối với khoản thanh toán chịu thuế dưới mức tối thiểu (UTPR)", ông Minh nhìn nhận.

Đồng thời sẽ tránh phải cạnh tranh về thuế giữa các nước hiện nay và hạn chế các hiện tượng trốn thuế, tránh thuế, chuyển giá, chuyển lợi nhuận.

Theo sát diễn biến các nước, đặt quyền lợi quốc gia lên đầu

Tuy nhiên, việc áp dụng quy tắc thuế tối thiểu toàn cầu cũng đem lại những thách thức không nhỏ.

Theo phân tích của Phó Tổng cục trưởng Tổng cục Thuế, đối với các doanh nghiệp có vốn đầu tư nước ngoài tại Việt Nam có công ty mẹ thuộc đối tượng áp dụng trụ cột 2 sẽ bị các quốc gia công ty mẹ thực hiện thu thuế bổ sung phần thuế suất chênh lệch theo các nguyên tắc trụ cột 2 trong thời gian đầu được hưởng ưu đãi về thuế thu nhập doanh nghiệp.

"Trong trường hợp Việt Nam đánh thuế bổ sung, nâng thuế suất tối thiểu lên 15%, Chính phủ Việt Nam sẽ phải chịu sức ép từ các doanh nghiệp bị tác động bởi trụ cột 2", ông Minh khẳng định.

Đồng thời, việc sửa đổi chính sách thuế thu nhập doanh nghiệp và pháp luật có liên quan đến thuế thu nhập doanh nghiệp có thể ảnh hưởng đến chính sách thu hút đầu tư nước ngoài tại Việt Nam.

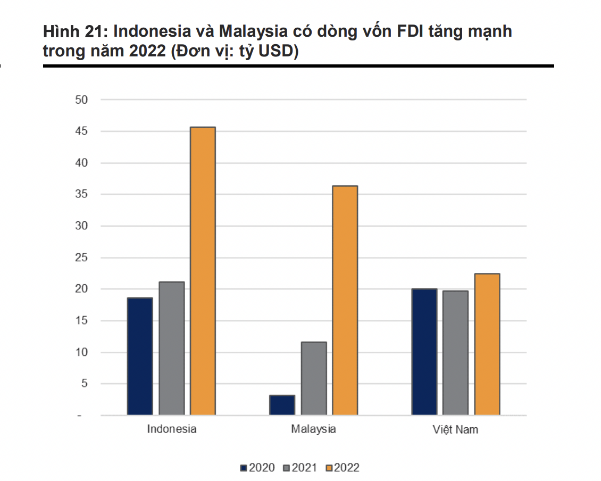

Lãnh đạo Tổng cục Thuế cũng lưu ý hiện nay không có mối tương quan nào giữa mức thuế thu nhập doanh nghiệp thấp hơn và mức vốn FDI cao hơn trên quy mô toàn cầu. Trên thực tế, cũng không có mối tương quan đáng kể nào khi xem xét lượng vốn FDI trên đầu người hoặc khi chỉ tập trung vào FDI vào lĩnh vực xanh.

Trong khi các động lực FDI quan trọng khác như quy mô thị trường, nhân công, sự ổn định, môi trường kinh doanh… đóng vai trò chính trong việc thúc đẩy các quyết định.

Việt nam sẵn sàng cho điều kiện hút vốn FDI mới

Quy tắc thuế tối thiểu toàn cầu nằm trong khuôn khổ Chương trình hành động chống xói mòn cơ sở thuế và chuyển dịch lợi nhuận (BEPS) với 142 thành viên.

Việt Nam đã tham gia và là thành viên thứ 100 của diễn đàn BEPS từ năm 2017. Với việc Việt Nam tham gia BEPS từ khá sớm, đồng nghĩa là chúng ta cần sẵn sàng cho sân chơi mới, hoàn cảnh mới, điều kiện mới trong việc thu hút FDI.

Để hiểu đúng về trụ cột 2 quy định về thuế suất tối thiểu toàn cầu, Phó Tổng cục trưởng Đặng Ngọc Minh, cho biết điều này nhằm giải quyết các thách thức về thuế phát sinh trong nền kinh tế kỹ thuật số.

Theo đó, bộ trưởng tài chính và thống đốc ngân hàng trung ương của nhóm các nền kinh tế phát triển và mới nổi hàng đầu thế giới (G20) đã thống nhất về nguyên tắc giải pháp "Hai trụ cột" nhằm giải quyết các thách thức về thuế phát sinh trong nền kinh tế kỹ thuật số.

Trong đó, trụ cột 1 quy định về phân bổ thuế đối với hoạt động kỹ thuật số, trụ cột 2 quy định về thuế suất tối thiểu toàn cầu.

Như vậy, "trụ cột 2 là giải pháp của các nước lớn, có dòng vốn đầu tư ra nước ngoài mục đích kéo các tập đoàn đang hoạt động sản xuất kinh doanh trở lại nước mẹ của tập đoàn, hạn chế việc tránh thuế thu nhập doanh nghiệp bằng cách tạo ra một mức thuế thu nhập doanh nghiệp tối thiểu chung và đánh thuế đối với phần chênh lệch giữa mức thuế tối thiểu chung với mức thuế thấp hơn mà công ty con đầu tư ở các nước khác", ông Minh thông tin.

Cũng theo đại diện Tổng cục Thuế, Việt Nam có quyền đánh thuế hoặc không đánh thuế bổ sung phần thuế suất chênh lệch theo trụ cột 2, song Việt Nam không có quyền yêu cầu các nước khác không đánh thuế bổ sung hoặc không thực hiện các quy tắc trụ cột 2 đối với các công ty nước ngoài tại Việt Nam.

Nghĩa là trụ cột 2 không bắt buộc các nước phải cùng nâng mức thuế suất lên 15% và đánh thuế bổ sung phần thuế suất chênh lệch mà chỉ đưa ra cơ chế để thu thuế trong trường hợp các tập đoàn có công ty con nộp thuế dưới mức 15% tại một quốc gia này sẽ bị đánh thuế bổ sung lên mức 15% ở quốc gia có công ty mẹ để đảm bảo đạt mức thuế suất tối thiểu toàn cầu.

Phó Tổng cục trưởng Đặng Ngọc Minh cho biết thêm mới đây, tại Paris, Bộ Tài chính Việt Nam thay mặt Chính phủ Việt Nam và OECD ký Hiệp định đa phương về hỗ trợ hành chính thuế (MAAC) cho Việt Nam.

Tại đây, Đoàn công tác của Bộ Tài chính do Thứ trưởng Bộ Tài chính Cao Anh Tuấn cũng có các cuộc họp trao đổi với OECD về triển khai trụ cột 2 về thuế tối thiểu toàn cầu, cập nhật của các nước trên thế giới, hướng dẫn của OECD về giải pháp thưc hiện trụ cột 2 cũng như hỗ trợ của OECD trong việc triển khai thực hiện tại các nước đang phát triển, trong đó có Việt Nam.

Bên cạnh đó, nếu Việt Nam áp dụng chính sách này muộn hơn so với quốc gia mà doanh nghiệp FDI đặt trụ sở chính thì sẽ dẫn tới: (1) Việt Nam sẽ không thu được phần thuế chênh lệch. Với hơn 100 doanh nghiệp FDI, mỗi năm ngân sách quốc gia sẽ thất thu vài tỷ USD, (2) môi trường đầu tư bị ảnh hưởng, do các nhà đầu tư sẽ chuyển hướng đầu tư sang các quốc gia khác có cơ chế chia sẻ lợi ích liên quan đến quy định thuế mới này. Bất kỳ quốc gia nào áp dụng thuế tối thiểu toàn cầu đều phải đàm phán với các doanh nghiệp FDI để thực hiện cơ chế chia sẻ lợi ích.

Trong bối cảnh hiện nay, mỗi đóng góp của doanh nghiệp giúp nền kinh tế thu hút và nắm bắt tốt dòng vốn FDI vào Việt Nam. Một ví dụ cụ thể về doanh nghiệp Việt Nam trong bối cảnh hiện nay.

PGT Holdings (HNX: PGT) là một doanh nghiệp kinh doanh trong nhiều lĩnh vực với các công ty con trong nước và quốc tế (Myanmar, Nhật Bản). Tuy phát triển đa dạng ngành nghề nhưng hiện tại PGT đang tập trung vào lĩnh vực chủ chốt M&A và cung ứng nguồn lao động. Đây là hai lĩnh vực cần thiết khi các nhà đầu tư nước ngoài đẩy mạnh đầu tư, chuyển dịch nhà máy sản xuất vào Việt Nam.

Về lĩnh vực M&A, việc các nước đổ nguồn vốn FDI vào Việt Nam sẽ thúc đẩy các thương vụ hợp tác mua bán, sáp nhập nở rộ nhanh chóng hơn. Điều này đòi hỏi các doanh nghiệp trong nước phải đi tắt đón đầu, chuẩn bị sẵn sàng và nâng cao năng lực để tìm kiếm những cơ hội hợp tác hấp dẫn. Lúc này, PGT Holdings sẽ là đơn vị hỗ trợ nhất quán các hoạt động từ trung gian kết nối bên mua và bên bán, cho đến hỗ trợ kinh doanh như DD, PMI trong nhân sự pháp lý, kế toán. Từ đó, PGT sẽ làm cầu nối các doanh nghiệp trong và ngoài nước thuận lợi đi đến bàn ký kết hợp tác phát triển bền vững.

Quay trở lại với TTCK, kết thúc phiên giao dịch ngày 19/4, VN-Index giảm 6,04 điểm (0,57%), xuống còn 1049,98 điểm; HNX-Index giảm 2,4 điểm (1,15%), xuống còn 205,85 điểm.

Thanh khoản thị trường ghi nhận khối lượng giao dịch của VN-Index đạt 569 triệu đơn vị, tương đương giá trị 9,7 ngàn tỷ đồng. HNX ghi nhận khối lượng giao dịch đạt 64 triệu đơn vị, với giá trị 943 tỷ đồng. Về giao dịch của khối ngoại, bán ròng tổng cộng 460 tỷ đồng trên sàn HOSE. Trên sàn HNX, khối ngoại mua ròng 1,79 tỷ đồng.

Khép lại phiên giao dịch ngày 19/4/2023, mã PGT đóng cửa với mức giá 3,000 VNĐ./

Hãy theo dõi các kênh của PGT Holdings để cập nhật thông tin sớm nhất nhé:

Website: https://pgt-holdings.com/

Facebook: https://www.facebook.com/PGTHOLDINGS

Youtube: https://www.youtube.com/channel/UCDSrWJL6hw7Ov_H168OIkLQ/featured

Những “đoá hoa” lặng lẽ toả hương

Những “đoá hoa” lặng lẽ toả hươngTrách nhiệm công việc, nghĩa cử nhân văn của những người thầy thuốc không chỉ gửi gắm thông điệp yêu thương mà còn giúp hương vị Tết thêm phần ngọt ngào, ấm áp giữa tiết trời se lạnh.