Công ty chứng khoán chạy đua tăng vốn đáp ứng “cơn khát” margin trên thị trường

Quy định hiện hành cho phép các CTCK chỉ được phép cho vay không quá 2 lần vốn chủ sở hữu và trên thực tế không ít CTCK đã gần tới ngưỡng giới hạn. Do đó, để đáp ứng nhu cầu cho vay, các CTCK bắt buộc phải tiến hành tăng vốn.

Mùa ĐHCĐ đang diễn ra và có lẽ chưa khi nào giới đầu tư được chứng kiến nhu cầu tăng vốn mạnh như lúc này của các Công ty chứng khoán (CTCK).

Tại ĐHCĐ diễn ra vào cuối tháng 3, CTCK VNDIRECT (VND) đã thông qua việc phát hành hơn 220 triệu cổ phiếu tăng vốn cho cổ đông hiện hữu (tỷ lệ 1:1). Mục đích của đợt chào bán này là tăng quy mô vốn hoạt động của công ty, mở rộng năng lực cho vay ký quỹ, năng lực kinh doanh nguồn trên thị trường vốn, năng lực bảo lãnh phát hành trái phiếu, năng lực phát hành và phân phối chứng quyền có đảm bảo.

Chứng khoán HSC cũng vừa hoàn tất lấy ý kiến cổ đông về việc phát hành 152,52 triệu cổ phiếu cho cổ đông hiện hữu với mức giá 14.000 đồng/cp (tỷ lệ thực hiện quyền 2:1). Số tiền dự kiến thu được từ đợt chào bán là 2.135,3 tỷ đồng, trong đó HSC sẽ bổ sung 1.495 tỷ đồng cho hoạt động giao dịch ký quỹ; bổ sung 427 tỷ đồng cho hoạt động bảo lãnh phát hành chứng khoán và còn lại 213,3 tỷ đồng bổ sung vốn cho hoạt động tự doanh.

Tương tự, Chứng khoán Bản Việt (VCSC) cũng dự kiến trình ĐHCĐ phương án 166,5 triệu cổ phần cho cổ đông hiện hữu (tỷ lệ 1:1) để tăng vốn lên 3.330 tỷ đồng ngay trong năm nay. Chứng khoán SSI cũng phát hành gần 47 triệu cổ phiếu để chuyển cho lô trái phiếu trị giá 1.150 tỷ đồng với mức giá 24.541 đồng/cp.

Bên cạnh đó là hàng loạt các CTCK nhỏ đã và đang có kế hoạch nâng vốn lên 1.000 tỷ đồng như trường hợp Pinetree, Đại Nam (DNSE), Đà Nẵng (DNSC), Everes (EVS)…để tăng cường năng lực tài chính, đáp ứng dịch vụ cho giới đầu tư.

Tăng vốn đáp ứng nhu cầu vay margin bùng nổ của khách hàng

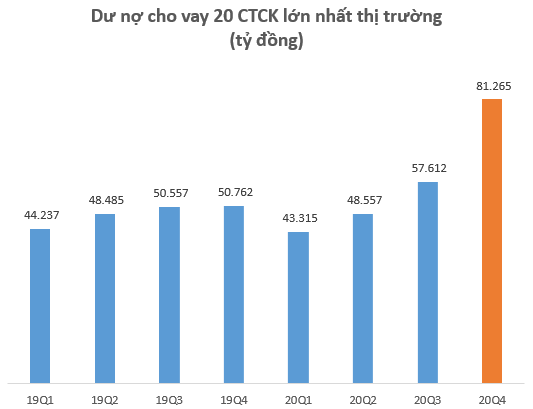

Số liệu cuối năm 2020 cho biết dư nợ cho vay (chủ yếu là cho vay margin) trên toàn thị trường vào khoảng 90.000 tỷ đồng và là con số kỷ lục trên TTCK Việt Nam từ khi thành lập tới nay. Trong quý 1 vừa qua, giao dịch trên toàn thị trường tiếp tục lập kỷ lục mới với hàng loạt phiên thanh khoản 20.000 tỷ đồng (3 sàn), thậm chí dẫn tới tình trạng liên tục "nghẽn lệnh". Do đó, việc dư nợ margin trên thị trường quý 1, và các quý sau (sau khi khắc phục hệ thống) tiếp tục lập những đỉnh cao mới có lẽ là điều không quá bất ngờ.

Dư nợ margin trên thị trường liên tiếp lập kỷ lục những quý gần đây

Việc các CTCK tăng vốn trong năm nay có nhiều mục đích, nhưng có lẽ vấn đề quan trọng nhất là đáp ứng nhu cầu cho vay margin khách hàng. Thời điểm đầu năm 2021 khi thị trường bùng nổ, nhu cầu sử dụng margin trên toàn thị trường tăng vọt và không ít CTCK rơi vào tình trạng "căng cứng" nguồn, không thể cho khách hàng vay thêm.

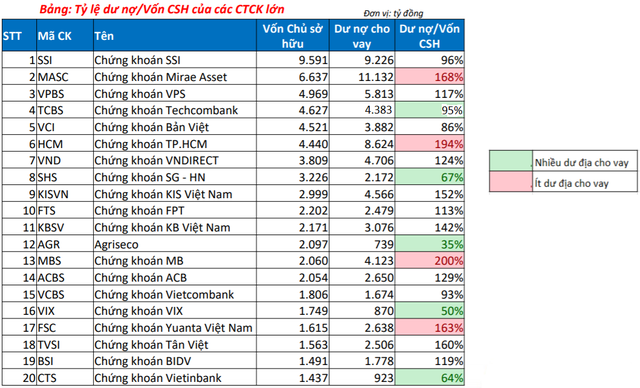

Nhiều CTCK đã tới ngưỡng giới hạn cho vay vào cuối năm 2020

Một điểm đáng chú ý, quy định hiện hành cho phép các CTCK chỉ được phép cho vay không quá 2 lần vốn chủ sở hữu và trên thực tế không ít CTCK đã gần tới ngưỡng giới hạn. Vào cuối năm 2020, tỷ lệ dư nợ cho vay/VCSH tại chứng khoán Yuanta đã lên tới 163%, Mirae Asset ở mức 168%; thậm chí HSC và MBS đã xấp xỉ ngưỡng tối đa 200%. Điều này có nghĩa các CTCK sẽ khó có thể cho vay thêm nếu không gia tăng VCSH. Đáng chú ý, các CTCK trên cũng là những CTCK có dư nợ cho vay hàng đầu thị trường.

Để tăng VCSH, CTCK có thể tăng dựa trên tích lũy lợi nhuận từ hoạt động kinh doanh hoặc chào bán cổ phiếu để tăng vốn. Việc tăng lợi nhuận sẽ không thể nhanh và thậm chí có phần "phập phù" dựa trên biến động thị trường. Do đó, các CTCK đã đẩy mạnh phương án phát hành cổ phiếu để gia tăng khả năng cho vay.

Huy động vốn từ khách hàng với lãi suất cao hơn ngân hàng

Bên cạnh việc phát hành tăng vốn, nhiều CTCK cũng đang tận dụng nguồn vốn nhàn rỗi từ khách hàng để bổ sung cho hoạt động cho vay trong bối cảnh việc huy động vốn từ trái phiếu không còn dễ dàng do bị siết chặt bởi Nghị định 81/2020/NĐ-CP.

Theo ghi nhận, tại một số CTCK hiện đang áp dụng hình thức "hợp tác đầu tư" (hoặc tên gọi tương tự), mang lại lãi suất tốt hơn gửi tiết kiệm ngân hàng cho nhà đầu tư. Với hình thức này, trong khi chưa có nhu cầu phát sinh giao dịch, nhà đầu tư có thể "hợp tác đầu tư" để sinh lợi từ việc hưởng lãi suất của CTCK mà không cần phải chuyển tiền ra bên ngoài. Khi nào có nhu cầu giao dịch chứng khoán, nhà đầu tư có thể nhanh chóng thực hiện giao dịch mà không cần thao tác chuyển tiền từ ngân hàng vào.

Một số tổ chức như Công ty quản lý tài sản Trí Việt (TVC), Chứng khoán MB (MBS), VNDIRECT (VND), VPS…đã đưa ra mức lãi suất tương đối hấp dẫn cho khách hàng. Lãi suất kỳ hạn 6 tháng thường từ 7 - 8,5%/năm, thậm chí với một số khách hàng "vip" tại một vài CTCK, mức lãi suất có thể lên tới 10%/năm, đây là con số hấp dẫn hơn rất nhiều so với lãi suất ngân hàng hiện nay.

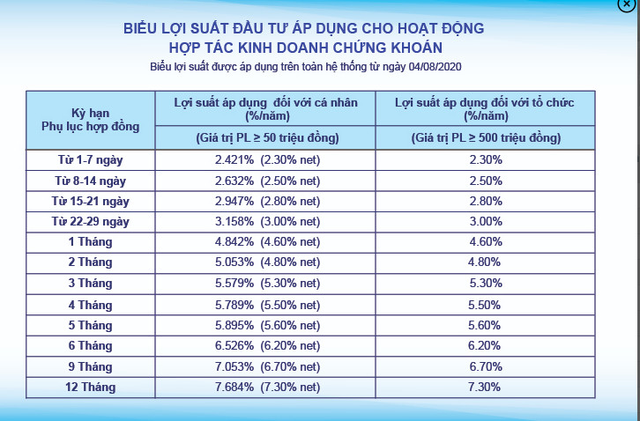

Không chỉ có lãi suất cao, các CTCK cũng đưa ra nhiều kỳ hạn cho nhà đầu tư dễ dàng tham gia, thậm chí cả kỳ hạn 1 tuần cũng có mức lãi suất tương đối hấp dẫn (từ 2-3%/năm). Trong khi đó, các ngân hàng thường chỉ áp dụng mức lãi suất dưới 0,3%/năm cho kỳ hạn ngắn ngày này.

Lãi suất hình thức hợp tác kinh doanh của MBS

Với CTCK, hình thức "hợp tác đầu tư" mang lại lợi ích lớn với việc huy động tiền một cách nhanh chóng, thuận tiện để phục vụ cho hoạt động kinh doanh. Không những vậy, dòng tiền huy động này có lãi suất thấp hơn nhiều so với việc huy động từ các tổ chức tín dụng, qua đó giúp cải thiện đáng kể biên lợi nhuận.

Một điểm đáng chú ý, với nhiều nhà đầu tư nhỏ lẻ, thời gian để tiền nhàn rỗi trong tài khoản thường khá ngắn, đa số chỉ 1 đến 2 tuần. Nếu tham gia hợp tác với CTCK, nhà đầu tư thường sẽ nhận mức lãi suất 2,5%/năm cho kỳ hạn ngắn từ 1 đến 2 tuần, trong khi CTCK có thể sử dụng nguồn vốn này để cho vay với lãi suất vào khoảng 12- 14%/năm (khoảng 0,0328% - 0,0384%/ngày).

Với nhà đầu tư, hình thức "hợp tác đầu tư" cũng mang lại khá nhiều lợi ích như được hưởng lãi suất cao, tận dụng tiền nhàn rỗi để sinh lợi khi chưa có nhu cầu giao dịch (hưởng lãi kỳ hạn 1 tuần) mà không cần phải rút tiền ra khỏi tài khoản chứng khoán.

Minh AnhTạp chí Doanh nghiệp và Tiếp thị trân trọng giới thiệu bài viết của Tổng Bí thư Tô Lâm với tiêu đề: “ĐẨY MẠNH ĐỐI NGOẠI TOÀN DIỆN Ở TẦM CAO MỚI”.