Dự kiến huy động 10.000 tỷ đồng trái phiếu năm 2021, Vietinbank đang khát vốn?

Nhu cầu tín dụng dài hạn tăng lên có thể là nguyên nhân khiến Vietinbank phải tìm kiếm nguồn vốn dài hạn tương ứng thông qua phát hành trái phiếu.

VietinBank dự kiến huy động 10.000 tỷ đồng trái phiếu trong năm 2021

Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HOSE: CTG) dự kiến trong năm 2021 sẽ huy động 10.000 tỷ đồng trái phiếu từ công chúng thông qua 2 đợt phát hành.

Đợt 1, từ quý 2-3/2021, VietinBank dự kiến phát hành 40 triệu trái phiếu kỳ hạn 8 năm, đáo hạn năm 2029 (trái phiếu 2129) và 40 triệu trái phiếu kỳ hạn 10 năm, đáo hạn năm 2031 (trái phiếu 2131). Với mệnh giá 100,000 đồng/trái phiếu, tổng giá trị trái phiếu phát hành là 8,000 tỷ đồng.

Đợt 2, từ quý 3-4/2021, Ngân hàng dự kiến phát hành 10 triệu trái phiếu 2129 và 10 triệu trái phiếu 2131. Mỗi trái phiếu có mệnh giá là 100,000 đồng. Qua đó, tổng mức huy động là 2,000 tỷ đồng.

Đây đều là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm của VietinBank và thỏa mãn các điều kiện để tính vào vốn cấp 2 của VietinBank theo quy định của pháp luật hiện hành.

Trái phiếu được trả lãi mỗi năm 1 lần với lãi suất thay đổi. Cụ thể, trái phiếu 2129 có lãi suất bằng lãi suất tham chiếu cộng với 0.9%/năm. Trái phiếu 2131 có lãi suất bằng lãi suất tham chiếu cộng 1%/năm.

Lãi suất tham chiếu là bình quân lãi suất tiền gửi tiết kiệm cá nhân bằng đồng Việt Nam, trả sau, kỳ hạn 12 tháng (hoặc mức lãi suất của kỳ hạn tương đương) của các ngân hàng VietinBank, Vietcombank, BIDV, Agribank.

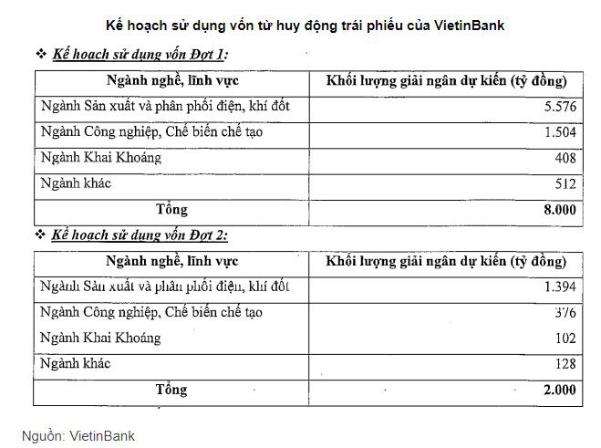

Tổng số tiền 10.000 tỷ đồng trái phiếu từ đợt phát hành ra công chúng năm 2021 dự kiến được VietinBank sử dụng để tăng quy mô vốn hoạt động, tăng vốn cấp 2 và đảm bảo các tỷ lệ an toàn hoạt động theo quy định của NHNN, đồng thời thực hiện cho vay nền kinh tế đối vốn các ngành sản xuất và phân phối điện, khí đốt, ngành công nghiệp chế biến chế tạo, khai khoáng.

Trước đó, Vietinbank đã phát hành riêng lẻ 1.500 tỷ đồng trái phiếu vào đợt 1/2021 và 85 tỷ đồng trái phiếu vào đợt 2/2021.

Cụ thể, ở đợt 1/2021, VietinBank phát hành 1.500 trái phiếu kỳ hạn 8 năm với mệnh giá 1 tỷ đồng/trái phiếu cho 1 tổ chức trong nước. Tổng giá trị trái phiếu phát hành đạt 1.500 tỷ đồng.

Lãi suất trái phiếu phát hành thực tế gần 6,5%/năm, cao hơn gần 1 điểm điểm phần trăm so với bình quân lãi suất tiền gửi tiết kiệm cá nhân bằng đồng Việt Nam kỳ hạn 12 tháng của 4 ngân hàng: Vietcombank, BIDV, VietinBank, Agribank.

Đồng thời, VietinBank cũng phát hành 85 trái phiếu kỳ hạn 15 năm với lãi suất 6,7%/năm cho 1 tổ chức trong nước. Mỗi trái phiếu có mệnh giá 1 tỷ đồng, do đó, tổng giá trị trái phiếu đạt 85 tỷ đồng.

Đây đều là trái phiếu không chuyển đổi, không được đảm bảo bằng tài sản của VietinBank và thỏa mãn các điều kiện để được tính vào vốn cấp 2. Việc phát hành nhằm tăng quy mô vốn hoạt động cho ngân hàng, tăng vốn cấp 2, thực hiện cho vay nền kinh tế.

Vì sao Vietinbank chọn phát hành trái phiếu doanh nghiệp?

Trong điều kiện môi trường lãi suất thấp như hiện nay, các thị trường khác như bất động sản hay chứng khoán được đánh giá là kênh đầu tư hấp dẫn. Do đó, tâm lý khách hàng cũng sẽ chọn gửi tiết kiệm kỳ hạn ngắn để dễ dàng rút tiền đầu tư vào các thị trường khác khi có cơ hội.

Mặt khác, tâm lý sợ lạm phát quay trở lại cũng làm khách hàng ít gửi tiết kiệm kỳ hạn dài khiến các ngân hàng gặp nhiều khó khăn trong việc huy động vốn trung và dài hạn.

Do đó, hầu hết nguồn vốn trung và dài hạn của ngân hàng đều không đủ để đáp ứng nhu cầu cho vay trung và dài hạn, nên các ngân hàng buộc phải sử dụng đến nguồn vốn ngắn hạn để cho vay kỳ hạn dài.

Thực tế, TS Nguyễn Thạc Hoát, khoa Tài chính - Đầu tư, Học viện Chính sách và Phát triển từng cho biết, ngân hàng thừa vốn ngắn hạn, nhưng lại thiếu vốn trung và dài hạn, bởi vậy rất tích cực phát hành trái phiếu huy động vốn.

Tại thời điểm 31/03/2021, cho vay trung, dài hạn tại Vietinbank khoảng 364.009 tỷ đồng nhưng nguồn vốn trung dài hạn chỉ ở mức 228.700 tỷ đồng. Do đó, Vietinbank cần thêm 135.309 tỷ đồng vốn ngắn hạn mới đáp ứng đủ nhu cầu cho vay trung dài hạn trong quý 1/2021, chiếm 16% trong tổng nguồn vốn ngắn hạn.

Hơn nữa, theo như quy định của Thông tư 08/2020/TT-NHNN sửa đổi Thông tư 22/2019/TT-NHNN thì đến ngày 30/09/2021, các ngân hàng phải giảm tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung và dài hạn xuống mức 40%. Do đó, phát hành trái phiếu là một giải pháp để gia tăng nguồn vốn trung và dài hạn nhanh chóng nhất, giảm thiểu áp lực trong việc giảm dần tỷ lệ nguồn vốn ngắn hạn cho vay trung, dài hạn trong tương lai.

Đáng lưu ý, tín dụng khởi sắc trong 5 tháng đầu năm 2021 cũng đi kèm với rủi ro nợ xấu, đặc biệt trong bối cảnh dịch bệnh diễn biến phức tạp như hiện nay.

Theo chuyên gia kinh tế Nguyễn Trí Hiếu, Ngân hàng Nhà nước đã có những văn bản về đánh giá nhóm nợ cùng việc gia hạn nợ cho các doanh nghiệp bị ảnh hưởng bởi COVID-19 khiến cho tình trạng nợ xấu của các ngân hàng chưa được đánh giá chính xác trên các báo cáo tài chính gần nhất. Hơn nữa, vị chuyên gia này dự báo nợ xấu của hệ thống ngân hàng Việt Nam có thể tăng lên mức 2,5 - 3% cuối năm 2021 cùng với trách nhiệm trích lập dự phòng rủi ro tăng.

Do đó, động thái huy động vốn qua phát hành trái phiếu của ngân hàng còn để đảm bảo cân bằng nguồn vốn, khi nợ xấu từ nay đến cuối năm có nguy cơ tăng lên.

Bởi cho vay đến một thời hạn nào đó khách hàng phải trả nợ, tiền trả nợ đó quay về ngân hàng. Đây là tiền ngân hàng huy động từ khách hàng trước đây và bây giờ ngân hàng lấy tiền đó trả lại khách hàng.

Trường hợp nợ xấu là đồng tiền cho vay không quay trở lại ngân hàng nữa, nhưng nợ đó vẫn còn trên sổ sách và vẫn còn là tài sản của ngân hàng. Do đó, ngân hàng phải huy động vốn mới để trả cho khách hàng khi khoản tiền gửi đáo hạn.

Có thể nói phát hàng trái phiếu là biện pháp tốt nhất dành cho Vietinbank nói riêng và ngân hàng nói chung. Tuy nhiên, điều này cũng có tính hai mặt của nó.

Việc phát hành trái phiếu kỳ hạn dài sẽ giúp những nhà băng này giải quyết được một số vấn đề cấp bách hiện tại. Tuy nhiên, tương lai sẽ phải đối mặt với không ít áp lực gây ảnh hưởng tới lợi nhuận. Trong đó có rủi ro về lãi suất, vì huy động vốn trung và dài hạn thì thường có lãi suất cao. Vì vậy, ít nhiều sẽ gây ảnh hưởng tới lợi nhuận của ngân hàng bởi chi phí vốn đầu vào tăng, khi lượng lớn trái phiếu đáo hạn, ngân hàng sẽ phải trả một lượng tiền lớn cho khách hàng.

Lê Tuấn Thanh Hóa: Xung lực mới cho một chu kỳ tăng trưởng công nghiệp bền vững

Thanh Hóa: Xung lực mới cho một chu kỳ tăng trưởng công nghiệp bền vữngBước sang năm 2026, trong bối cảnh kinh tế trong nước và quốc tế còn nhiều biến động, nền công nghiệp của Thanh Hóa đã cho thấy bản lĩnh vượt khó và năng lực tự cường ngày càng rõ nét. Những con số tăng trưởng ấn tượng ngay từ đầu năm không chỉ phản ánh sự phục hồi đơn thuần sau giai đoạn nhiều thách thức, mà quan trọng hơn, cho thấy nền tảng công nghiệp của tỉnh đang bước vào một chu kỳ tăng trưởng mới, có chiều sâu, có động lực và có định hướng dài hạn.