Hết hạ lãi suất để chống lạm phát, quốc gia này chuyển sang đặt cược vào một yếu tố khác đầy rủi ro với hy vọng "cứu" đồng nội tệ

Chính phủ Thổ Nhĩ Kỳ cho rằng các ngân hàng sẽ là "chìa khoá" giải quyết cuộc khủng hoảng tiền tệ tại nước này. Hiện tại, họ vẫn đặt niềm tin vào hệ thống ngân hàng, dù đồng nội tệ liên tục mất giá, các giám đốc NHTW bị sa thải và những chu kỳ bùng nổ - vỡ vụn xảy ra.

Các nhà cho vay của quốc gia này đang là trung tâm của kế hoạch giải cứu đồng lira mà chính phủ mới công bố. Kế hoạch này nhằm trả tiền để người dân tiếp tục gửi tiền ở ngân hàng bằng đồng lira và không rút tiền ra khỏi hệ thống ngân hàng, dù bất kỳ điều gì xảy ra trên thị trường tiền tệ.

Hiện tại, tình trạng bán tháo đồng lira đã dần dịu lại. Đồng tiền này đã hồi phục phần nào so với đồng USD trong năm nay. Tuy nhiên, một số ý kiến vẫn bày tỏ sự hoài nghi về triển vọng dài hạn. Lạm phát tăng vọt và tình trạng "đô la hoá" mạnh trong hệ thống ngân hàng khiến thị trường mới nổi này dễ chịu áp lực.

Vậy điều gì có thể khiến tình hình tồi tệ hơn? Một người tiếp tục gửi USD và giữ trong hệ thống ngân hàng Thổ Nhĩ Kỳ hoặc các ngân hàng nước này không còn có thể tiếp cận thị trường USD quốc tế - khiến hệ thống tài chính đóng băng. Do đó, chính phủ có thể sẽ phải hành động quyết liệt hơn nữa, bao gồm cả kiểm soát vốn.

Rủi ro của việc USD hoá

Một phần lý do khiến người dân Thổ Nhĩ Kỳ tin tưởng hệ thống ngân hàng là họ sử dụng dịch vụ không chỉ để gửi tiền tiết kiệm bằng đồng USD, mà còn là kho dự trữ USD và euro lớn hơn nhiều. Gần 2/3 lượng tiền gửi trong hệ thống ngân hàng được lưu giữ bằng ngoại tệ.

Người dân nước này đã tích trữ tiền tiết kiệm bằng USD, vàng và các loại "tài sản cứng" khác. Tuy nhiên, lượng tích trữ đồng USD đã tăng lên kể từ cuộc khủng hoảng tiền tệ năm 2018.

Tổng thống Thổ Nhĩ Kỳ Recep Tayyip Erdogan đã cách chức một loạt sếp NHTW và kiên quyết thực hiện chiến dịch hạ lãi suất dù lạm phát tăng vọt. Do đó, niềm tin vào đồng lira đã sụt giảm.

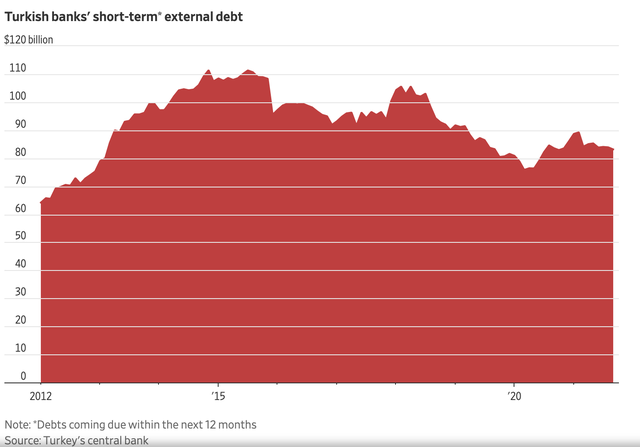

Nợ ngoại tệ của các ngân hàng Thổ Nhĩ Kỳ.

Edward Al-Hussainy - nhà phân tích cấp cao tại Columbia Threadneedle Investments, nhận định: "Nguyên nhân sâu xa của tất cả những diễn biến này là lạm phát."

Ngoài tiền gửi, các ngân hàng Thổ Nhĩ Kỳ nắm giữ USD bằng cách đi vay từ nước ngoài. Theo Capital Economics, dù số nợ ít hơn so với trước năm 2018, nhưng vẫn ở mức khá cao. Khoảng 83 tỷ USD sẽ hết hạn trong 12 tháng tới, tương đương khoảng 11% GDP nước này.

Các ngân hàng Thổ Nhĩ Kỳ vẫn tích cực tiếp cận thị trường USD bất chấp sự biến động của đồng lira. Ngân hàng Yapi Kredi cho biết trong tuần này họ đã thực hiện một khoảng vay dài hạn trị giá 560 triệu USD và euro.

Lindsey Liddell - trưởng bộ phận xếp hạng ngân hàng Thổ Nhĩ Kỳ tại Fitch, cho biết: "Vẫn có những dấu hiệu cho thấy các ngân hàng có thể tham gia thị trường vào lúc này."

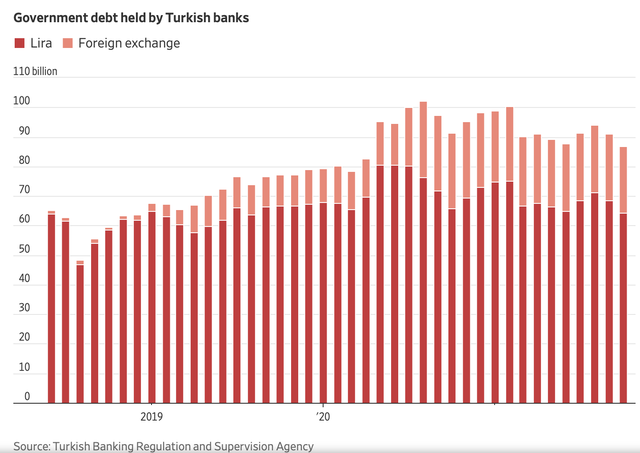

Tuy nhiên, một số dấu hiệu đáng lo ngại khác cũng xuất hiện. Mức lãi suất mà các ngân hàng có thể thay thế các khoản nợ bằng USD sắp hết hạn đã giảm xuống dưới 100%, có nghĩa là họ đang vay các khoản vay mới ít hơn so với khoản họ nợ. Yếu tố rủi ro khác là việc các ngân hàng Thổ Nhĩ Kỳ sẽ cho ai vay USD. Họ ngày càng cho chính phủ vay nhiều, khi một số mua trái phiếu chính phủ Thổ Nhĩ Kỳ phát hành bằng USD.

NHTW đang vay các ngân hàng Thổ Nhĩ Kỳ bao nhiêu?

Các ngân hàng nước này cũng cho NHTW vay thông qua hơn 60 tỷ USD qua giao dịch hoán đổi ngoại tệ. Một phần USD của các ngân hàng cũng được NHTW nắm giữ theo tỷ lệ dự trữ bắt buộc. NHTW nước này đã sử dụng số USD họ đi vay trong các giao dịch hoán đổi ngoại tệ để can thiệp vào thị trường ngoài hối, nhằm hỗ trợ đồng lira. Do đó, lượng ngoại tệ dự trữ của NHTW giảm xuống mức âm.

Các nhà kinh tế cho biết, ngày "tận thế" sẽ diễn ra nếu người gửi tiền Thổ Nhĩ Kỳ rút USD khỏi ngân hàng. Các ngân hàng sẽ yêu cầu NHTW phải trả lại USD và có thể không thực hiện các giao dịch hoán đổi ngoại tệ nữa. Nếu NHTW không thể đáp ứng, các ngân hàng cũng không thể thanh toán cho người gửi. Điều này tương tự như những gì đã xảy ra trong cuộc khủng hoảng tài chính năm 2020 ở Lebanon.

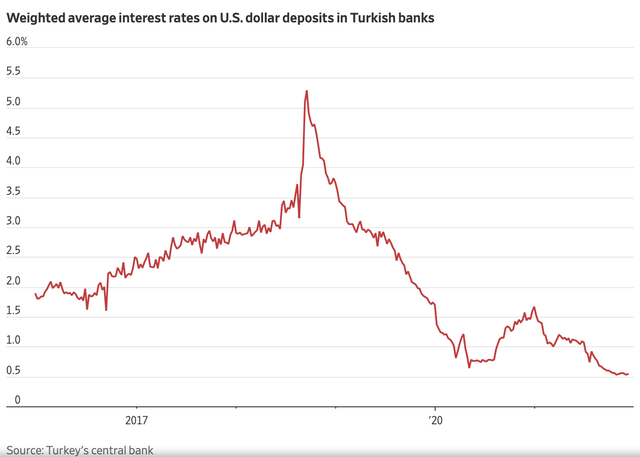

Hiện tại, dường như các ngân hàng Thổ Nhĩ Kỳ không thiếu hụt USD. Theo Goldman Sachs, mức lãi suất các ngân hàng Thổ Nhĩ Kỳ trả cho khoản tiền gửi bằng USD là khoảng 0,5%. Con số này cao hơn so với Mỹ và tăng đột biến trong năm 2018 nhưng cho đến nay vẫn khá ổn định.

Cho vay càng nhiều, lạm phát càng cao

Lãi suất các khoản tiền gửi bằng USD tại ngân hàng Thổ Nhĩ Kỳ.

Nỗ lực hỗ trợ của Tổng thống Erdogan có nguy cơ làm mất giá đồng lira trong thời gian dài. Theo kế hoạch, chính phủ sẽ đảm bảo lợi nhuận từ các khoản tiền gửi bằng đồng lira với lãi suất tương tự như gửi ngoại tệ, nhằm bù đắp cho việc đồng nội tệ sụt giá. Ngược lại, người dân Thổ Nhĩ Kỳ phải gửi tiền trong ngân hàng 3, 6, 9 hoặc 12 tháng.

Với lạm phát trên 20%, đồng lira rõ ràng sẽ tiếp tục giảm giá so với đồng USD vì mất sức mua. Chính phủ sẽ cần đi vay hoặc NHTW cần in tiền thì mới có thể giúp người gửi tiết kiệm thực hiện kế hoạch trên. Điều này sẽ thúc đẩy lạm phát.

Song một câu hỏi đặt ra là những khoản vay đó sẽ đi đến đâu, vì số tiền đó lại không quay trở lại hệ thống ngân hàng dưới dạng tiền gửi. Đây có thể là dấu hiệu cho thấy tiền đang được đổ vào các công ty môi giới, đưa đồng lira vào các quỹ trái phiếu ngắn hạn bên ngoài hệ thống ngân hàng hoặc được sử dụng để mua các sản phẩm, dịch vụ ở nước ngoài.

Ugras Ulku - trưởng nhóm nghiên cứu thị trường mới nổi châu Âu tại IIF, cho hay: "Do triển vọng lạm phát u ám, một số khách hàng của ngân hàng có thể đang vay bằng đồng lira và sau đó mua ngoại tệ hoặc các tài sản khác như cổ phiếu hay tiền số."

Tham khảo WSJ

Vu Lam Những “đoá hoa” lặng lẽ toả hương

Những “đoá hoa” lặng lẽ toả hươngTrách nhiệm công việc, nghĩa cử nhân văn của những người thầy thuốc không chỉ gửi gắm thông điệp yêu thương mà còn giúp hương vị Tết thêm phần ngọt ngào, ấm áp giữa tiết trời se lạnh.