M&A và IPO trong tuần: (Từ 21/2 - 25/2) Một tuần thông tin sôi nổi cho các nhà đầu tư

Đóng cửa 25/2, VN-Index tăng 4,04 điểm (0,27%) lên 1.498,89 điểm, HNX-Index tăng 5,28 điểm (1,21%) đạt 440,16 điểm, UPCoM-Index tăng 0,34 điểm (0,3%) lên 112,66 điểm.

Với tâm lý giao dịch hứng khởi trong phiên cuối tuần, thị trường chứng khoán hôm nay đã có đà tăng trở lại. Kết thúc một tuần giao dịch khó khăn khi liên tiếp đón nhận những thông tin từ thị trường thế giới. Tuy nhiên thị trường M&A trong nước tuần này diễn ra khá sôi động khi có 11 công ty thực hiện M&A trong tuần này.

1. Cổ đông lớn Searefico tiếp tục muốn thoái vốn khỏi HUB

Searefico đăng ký bán gần 7 triệu cp của CTCP Xây lắp Thừa Thiên Huế (HOSE: HUB) từ ngày 23/02-24/03/2022.

Trước đó, CTCP Searefico (HOSE: SRF) từng đăng ký thoái toàn bộ hơn 6.85 triệu cp HUB (36% vốn) từ ngày 20/01-18/02/2022 song giao dịch bất thành. SRF giải trình do thị trường biến động không tích cực, giá cổ phiếu chưa đạt mức kỳ vọng.

SRF vẫn quyết tâm thoái vốn bằng việc tiếp tục đăng ký bán cổ phiếu HUB trong đợt giao dịch mới từ ngày 23/02-24/03. Chiếu theo giá 31,900 đồng/cp vào đầu phiên 21/02, ước tính thương vụ có giá trị đạt khoảng 219 tỷ đồng.

2. Cổ đông lớn nhất của TCM nâng tỷ lệ sở hữu lên hơn 44%

Sau giao dịch, tỷ lệ sở hữu của E-Land Asia Holding Pte, Ltd tại TCM tăng từ 43.27% (gần 31 triệu cp) lên 44.95% (hơn 32 triệu cp). Chiếu theo giá đóng cửa bình quân, ước tính cổ đông này đã chi hơn 82 tỷ đồng cho số cổ phiếu đã mua.

3. Nhóm cổ đông lớn Amersham Industries Limited của Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP (HOSE: KBC) mua vào 1 triệu cp KBC trong phiên 17/02.

Sau phiên giao dịch 17/02, tỷ lệ sở hữu của nhóm cổ đông lớn Amersham Industries Limited tại KBC tăng từ 7.95% (hơn 45 triệu cp) lên 8.12% (hơn 46 triệu cổ phiếu). Chiếu theo giá đóng cửa phiên 17/02 (58,500 đồng/cp), ước tính nhóm cổ đông này đã chi 58.5 tỷ đồng cho giao dịch trên.

4. Một quỹ ngoại tiếp tục đăng ký bán thêm 5.5 triệu cổ phiếu CII

Quỹ VIAC Limited Partnership - đơn vị đầu tư trực thuộc Vietnam Oman Investments (VOI) – đã đăng ký bán thêm 5.5 triệu cp của CTCP Đầu tư Hạ tầng Kỹ thuật Thành phố Hồ Chí Minh (HOSE: CII) sau khi vừa bán ra thành công 3.5 triệu cp trước đó.

Ở giao dịch lần này, VIAC Limited Partnership sẽ thực hiện trong khoảng thời gian từ ngày 25/02-25/03. Nếu giao dịch thành công, tỷ lệ sở hữu của cổ đông này tại CII sẽ giảm từ 3.01% (gần 7.2 triệu cổ phiếu) xuống còn 0.71% (gần 1.7 triệu cổ phiếu).

5. MB Capital chính thức rút khỏi FDC

CTCP Quản lý Quỹ đầu tư MB (MB Capital) đã bán sạch 1.9 triệu cp tại CTCP Ngoại thương và Phát triển Đầu tư Thành phố Hồ Chí Minh (HOSE: FDC), chính thức rời ghế cổ đông FDC.

Theo báo cáo, toàn bộ giao dịch của MB Capital đều được thực hiện thông qua thỏa thuận.

Trong phiên 18/02, thị trường ghi nhận hơn 3.2 triệu cp FDC được giao dịch thông quan thỏa thuận với tổng giá trị hơn 62 tỷ đồng. Như vậy, ước tính MB Capital đã thu về hơn 36.6 tỷ đồng từ giao dịch trên.

6. CEO: Người nhà phó chủ tịch HĐQT công ty CEO muốn bán gần 2,7 triệu cổ phiếu, dự thu 188 tỷ đồng.

Người thực hiện giao dịch là Phạm Thị Thu Hà, chị ruột của Phó chủ tịch HĐQT Công ty Cổ phần Tập đoàn CEO (HNX: CEO).

Bà Phạm Thị Thu Hà đăng ký bán ra toàn bộ gần 2,7 triệu cổ phiếu CEO, tương đương 1,05% vốn của công ty này. Giao dịch dự kiến được thực hiện từ ngày 24/2 đến ngày 25/3, theo phương thức thỏa thuận và khớp lệnh.

Tạm tính theo thị giá của CEO, bà Phạm Thị Thu Hà có thể thu về 188 tỷ đồng nếu bán hết số lượng cổ phiếu đã đăng ký.

Sau giao dịch, bà Hà sẽ không còn là cổ đông của CEO. Được biết, bà Phạm Thị Thu Hà là chị gái ruột của Phó chủ tịch HĐQT Tập đoàn CEO, Phạm Thị Mai Lan. Số lượng cổ phiếu CEO mà bà Lan đang nắm giữ là hơn 1,16 triệu đơn vị, tương đương tỷ lệ 0,45%.

7. Hòa Phát rót thêm 3.300 tỷ đồng vào công ty bất động sản

Hội đồng quản trị Tập đoàn Hòa Phát (HoSE: HPG) vừa phê duyệt quyết định tăng vốn góp tại Công ty Cổ phần Phát triển Bất động sản Hòa Phát thêm 3.300 tỷ đồng. Thời gian tăng góp vốn không muộn hơn ngày 28/2/2022.

Theo đó, vốn điều lệ của Bất động sản Hòa Phát dự kiến sẽ tăng từ 2.700 tỷ lên 6.000 tỷ, trong đó Tập đoàn Hòa Phát sở hữu 99,967%. Ông Nguyễn Việt Thắng, Tổng giám đốc Tập đoàn Hòa Phát sẽ quản lý phần vốn góp tăng thêm.

8. CII tiếp tục bán 9 triệu cổ phiếu NBB, giảm sở hữu còn hơn 51%

Sau 5 lần thoái vốn từ tháng 10/2021, CTCP Đầu tư Hạ tầng Kỹ thuật TP.HCM (Mã: CII) giảm sở hữu tại Đầu tư Năm Bảy Bảy còn 51,14% vốn điều lệ.

CTCP Đầu tư Hạ tầng Kỹ thuật TP.HCM (Mã: CII) vừa thông báo bán 9 triệu cổ phiếu NBB của CTCP Đầu tư Năm Bảy Bảy từ ngày 25/1 đến 23/2 theo phương thức giao dịch khớp lệnh và thỏa thuận đã đăng ký trước đó.

Theo đó, CII giảm tỷ trọng sở hữu từ 60,13% về 51,14% vốn điều lệ, tương đương lượng cổ phần nắm giữ giảm từ 60,22 triệu đơn vị xuống hơn 51,22 triệu đơn vị.

9. Chủ tịch Phát Đạt sang tay 10 triệu cổ phiếu PDR cho công ty riêng

Sau khi sang tay 24 triệu cổ phiếu PDR trong phiên 8/2, ông Nguyễn Văn Đạt tiếp tục chuyển nhượng 10 triệu đơn vị với mục đích góp vốn vào công ty Công ty TNHH Phát Đạt Holdings.

Chủ tịch HĐQT CTCP Phát triển Bất động sản Phát Đạt (Mã: PDR) vừa công bố thông tin đăng ký bán 10 triệu cổ phiếu PDR theo phương thức thỏa thuận từ ngày 28/2 đến ngày 29/3.

Nếu giao dịch hoàn tất, ông Đạt sẽ giảm xuống số lượng cổ phiếu sở hữu từ 253,7 triệu xuống 243,7 triệu đơn vị, tương đương tỷ lệ sở hữu giảm 51,48% xuống 49,45%, tuy nhiên vẫn là cổ đông lớn nhất của Phát Đạt.

Mục đích giao dịch là nhằm góp vốn bằng cổ phiếu PDR vào Công ty TNHH Phát Đạt Holdings, tổ chức mà ông Đạt là Chủ tịch HĐQT.

10. Agribank muốn thoái vốn tại CMG với giá khởi điểm 56,700 VNĐ

Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) vừa ra Quyết định về việc điều chỉnh giá khởi điểm để chuyển nhượng phần vốn của Ngân hàng tại CTCP Tập đoàn Công nghệ CMC (HOSE: CMG).

Cụ thể, giá khởi điểm chuyển nhượng phần vốn của Agribank tại CMG là 56,700 VNĐ. Như vậy, nếu thoái toàn bộ phần vốn góp tại CMG, Ngân hàng có thể thu về tối thiểu gần 163 tỷ đồng.

11. Cổ đông lớn muốn bán 10 triệu cổ phiếu DAG trước thềm ĐHĐCĐ.

Công ty TNHH Đầu tư và Phát triển NBH đăng ký bán 10 triệu cp của CTCP Tập đoàn Nhựa Đông Á (HOSE: DAG) từ ngày 28/02-23/03.

Nhằm tái cơ cấu danh mục, cổ đông lớn nhất của DAG đăng ký bán 10 triệu cp, nhằm hạ sở hữu từ mức 16 triệu cp (26.9%) xuống còn 6 triệu cổ phiếu (10.1%).

Thông tin IPO tuần này, sẽ có thông tin 1 doanh nghiệp lên sàn và 1 doanh nghiệp dự kiến lên sàn vào quý II.

1. Viettel Construction (CTR) sẽ chào sàn HOSE ngày 23/2 với giá tham chiếu 85,400 VNĐ.

23/2 là ngày giao dịch đầu tiên đối với gần 93 triệu cổ phiếu CTR của Tổng Công ty cổ phần Công trình Viettel (Viettel Construction). Giá tham chiếu trong phiên đầu tiên chào sàn là 85.400 đồng.

Trước đó, Sở Giao dịch Chứng khoán Hà Nội (HNX) đã có văn bản thông báo về việc huỷ đăng ký giao dịch đối với cổ phiếu CTR từ ngày 15/2. Ngày giao dịch cuối cùng trên thị trường UPCoM là ngày 14/2.

2. Tập đoàn 911 sẽ niêm yết trên sàn HOSE

Mới đây, Trung tâm Lưu ký Chứng khoán Việt Nam (VSD) đã cấp mã chứng khoán NO1 cho 24 triệu cổ phiếu của Công ty Cổ phần Tập đoàn 911. Trước thời điểm lên sàn, vốn điều lệ của công ty tăng từ 103 tỷ đồng lên 240 tỷ đồng sau 1 năm.

Trước đó, Tập đoàn 911 thông báo chốt danh sách cổ đông vào ngày 20/1 để niêm yết trên Sở Giao dịch Chứng khoán TP HCM (HOSE). Thời gian thực hiện niêm yết dự kiến vào quý I và II năm nay.

Quay trở lại với thông tin M&A, PGT Holdings (HNX: PGT) tuần này, ngày 22/2/2022, doanh nghiệp vừa chính thức công bố báo cáo tài chính quý 4 (riêng và hợp nhất). Nổi bật trong báo cáo là kết quả là quý 04 năm 2021, PGT đã thoát lỗ so với cùng kỳ năm trước và ghi nhận lãi ròng hơn 597 triệu đồng.

Tại thời điểm 31/12/2021, tổng tài sản của PGT ghi nhận hơn 60 tỷ đồng, tăng nhẹ so với hồi đầu năm. Trong đó, khoản đầu tư tài chính ngắn hạn hơn 10,2 tỷ đồng, tăng gấp ba lần con số đầu năm, với toàn bộ đến từ chứng khoán kinh doanh.

Thêm đó cũng trong ngày 23/2, Công ty TNHH Đầu tư Vina Terrace đăng ký mua 281,000 cổ phiếu với mục đích đầu tư để sinh lời.

Với những tín hiệu vô cùng tích cực trong tuần mà doanh nghiệp công bố tới các cổ đông và nhà đầu tư. PGT Holdings tin rằng, các cổ đông dù nước ngoài hay nội địa, rót vốn vào doanh nghiệp PGT nói riêng và những doanh nghiệp hoạt động trong lĩnh vực cốt lõi M&A chung, chính là thấy được tiềm năng của doanh nghiệp. Sự kỳ vọng của cổ đông sẽ đồng hành trong sự phát triển trong kinh doanh của công ty để phát triển hơn nữa.

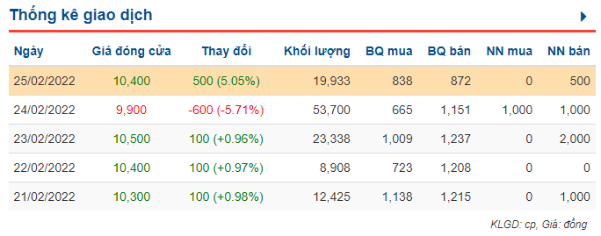

Khép lại phiên giao dịch cuối tuần ngày 25/2/2022, cổ phiếu PGT sau chuỗi giảm điểm ngày hôm qua 24/2 khiến các nhà đầu tư đầy ngỡ ngàng đã lấy lại mốc giá giao dịch trung bình của tuần cuối tháng 2 với giá đóng cửa 10,400 VNĐ.

PGT đang đặt mục tiêu trở thành công ty M&A số 1 tại Việt Nam và thế giới. Đây cũng là lý do các nhà đầu tư đang rất quan tâm đến mã cổ phiếu tiềm năng đến từ công ty M&A của CEO Nhật Bản Kakazu Shogo. PGT Holdings tin rằng, cùng với những định hướng phù hợp trong từng giai đoạn và triết lý kinh doanh "Giá trị bền vững", PGT sẽ đem lại lợi nhuận dài hạn cho các nhà đầu tư.

Hãy theo dõi các kênh của PGT Holdings để cập nhật thông tin sớm nhất nhé:

Website: https://pgt-holdings.com/

Facebook: https://www.facebook.com/PGTHOLDINGS

Youtube: https://www.youtube.com/channel/UCDSrWJL6hw7Ov_H168OIkLQ/featured

Thanh Hóa: Xung lực mới cho một chu kỳ tăng trưởng công nghiệp bền vững

Thanh Hóa: Xung lực mới cho một chu kỳ tăng trưởng công nghiệp bền vữngBước sang năm 2026, trong bối cảnh kinh tế trong nước và quốc tế còn nhiều biến động, nền công nghiệp của Thanh Hóa đã cho thấy bản lĩnh vượt khó và năng lực tự cường ngày càng rõ nét. Những con số tăng trưởng ấn tượng ngay từ đầu năm không chỉ phản ánh sự phục hồi đơn thuần sau giai đoạn nhiều thách thức, mà quan trọng hơn, cho thấy nền tảng công nghiệp của tỉnh đang bước vào một chu kỳ tăng trưởng mới, có chiều sâu, có động lực và có định hướng dài hạn.