M&A và IPO trong tuần: (Từ 7/2 - 12/2/2022)_Khi các doanh nghiệp tăng giá trị từ những thông tin tích cực.

Đà tăng của VN-Index đã bị "hụt hơi" trong phiên cuối tuần với áp lực điều chỉnh đến từ nhiều nhóm ngành. Đóng cửa ngày 2/11/2022, VN-Index giảm 5,85 điểm (0,29%) còn 1.500,94 điểm, HNX-Index giảm 1,5 điểm (0,35%) còn 426,73 điểm, UPCoM-Index giảm 0,1 điểm (0,09%) còn 112,54 điểm.

Trong tuần này, có 7 công ty thực hiện M&A.

1. SMBC quyết định "buông tay" Eximbank

Hội đồng quản trị ngân hàng TMCP Xuất Nhập Khẩu Việt Nam (Eximbank – EIB) vừa có Nghị quyết về việc chấm dứt thỏa thuận liên minh với cổ đông Nhật Bản SMBC.

Trên thực tế, thông tin SMBC có ý định thoái vốn khỏi Eximbank đã xuất hiện từ giữa năm 2021. Tin đồn này càng được củng cố sau khi SMBC mua lại 49% vốn FECredit – công ty tài chính của VPBank. Giới quan sát dự đoán rằng, SMCB sẽ "buông tay" Eximbank để trở thành cổ đông chiến lược của VPBank. Hiện VPBank cũng đang tiến hành các bước lấy ý kiến cổ đông chốt room ngoại ở mức 17,5% để phát hành cho nhà đầu tư nước ngoài.

SMBC là cổ đông lớn nhất tại Eximbank, sở hữu hơn 185 triệu cổ phiếu, tương đương 15% vốn cổ phần ngân hàng. Tập đoàn tài chính hàng đầu Nhật Bản đã đầu tư 225 triệu USD vào Eximbank từ năm 2007 và đánh giá cao thương vụ này, bấy giờ nhận định rằng Eximbank là "một trong những ngân hàng thương mại hàng đầu Việt Nam".

2. Phó Tổng VIB bán ra gần 1,4 triệu cổ phiếu

Phó Tổng VIB đã bán ra gần 1.37 triệu cổ phiếu VIB trong thời gian 05 - 28/01/2022, giảm sở hữu tại Ngân hàng từ 4.63 triệu cp (0.3%) xuống còn 3.26 triệu cổ phiếu (0.21%).

Trước đó, ông Sơn đăng ký bán ra 1.5 triệu cp nhưng do điều kiện thị trường không thuận lợi nên Phó Tổng VIB chỉ thực hiện được 91% khối lượng đăng ký.

3. SK Group đầu tư 410 triệu USD cho 16,26% cổ phần tại VinCommerce

Công ty Cổ phần Tập đoàn Masan (Masan, HoSE: MSN ) và SK Group ngày 6/2/2022 công bố về việc ký kết thỏa thuận SK mua lại 16,26% cổ phần của công ty nắm giữ cổ phần VinCommerce (VCM) với tổng giá trị tiền mặt là 410 triệu USD. Với giao dịch này, VCM được định giá 2,5 tỷ USD cho 100% vốn chủ sở hữu.

Thỏa thuận đầu tư của SK đã khẳng định năng lực cải thiện vận hành và lợi nhuận VCM của Masan: tối ưu hóa mạng lưới cửa hàng và danh mục sản phẩm, cải thiện lợi nhuận liên tục thông qua các sáng kiến quản lý biên lợi nhuận thương mại chặt chẽ và tiết kiệm chi phí.

4. Masan chi cả trăm triệu USD mua thêm cổ phần Phúc Long, nâng định giá tăng gấp 5 lần sau vài tháng

Theo báo cáo tài chính mới công bố của CTCP Tập đoàn Masan (Masan Group, mã: MSN), tháng 1/2022, Masan tiếp tục nâng tỷ lệ sở hữu tại Phúc Long lên 51% sau khi mua lại 31% cổ phần chuỗi đồ uống này.

Cụ thể, Masan đã chi 110 triệu USD cho 31% cổ phần này, tương ứng với định giá 355 triệu USD của Phúc Long, P/E xấp xỉ 15 lần dựa trên ước tính lợi nhuận sơ bộ năm 2022.

Đáng nói, tháng 5/2021, Phúc Long có định giá 75 triệu USD khi bắt đầu về tay Masan, thì đến nay với con số kể trên, giá trị chuỗi đồ uống Việt đã tăng gấp 5 lần, trong khoảng thời gian chưa đến một năm.

5. Vinachem tiếp tục đấu giá hơn 18% vốn LAS, giữ nguyên giá khởi điểm 575 tỷ đồng.

Phiên đấu giá cạnh tranh hơn 21 triệu cổ phần của Công ty Cổ phần Supe Phốt Phát và Hóa chất Lâm Thao (HNX: LAS) do Tập đoàn Hóa Chất Việt Nam (Vinachem) sở hữu dự kiến được tổ chức vào ngày 4/3 tới đây.

Cụ thể, Vinachem vừa công bố chào bán hơn 21 triệu cổ phiếu LAS.

Số cổ phần này chiếm 18,8% vốn của LAS, được bán đấu giá với giá khởi điểm là 27.100 đồng/cổ phiếu. Như vậy, Vinachem có thể thu về tối thiếu 575 tỷ đồng nếu đấu giá thành công.

Mức giá này cao hơn thị giá của LAS trên thị trường chứng khoán khoảng 59%. Theo đó, cổ phiếu LAS mở cửa phiên 10/2 ở mức giá 17.000 đồng/cổ phiếu.

Vinachem hiện sở hữu 78,79 triệu cổ phiếu LAS, tương đương 69,82% vốn điều lệ. Sau khi đợt thoái vốn hoàn tất, Vinachem sẽ hạ tỷ trọng xuống còn 51%.

6. VIAC (No.1) Limited Partnership (Singapore) chỉ bán được 3,5 triệu trong số 5,5 triệu cổ phiếu CII đã đăng ký.

Quỹ ngoại VIAC (No.1) Limited Partnership (Singapore) vừa báo cáo về kết quả giao dịch cổ phiếu CII của Công ty Cổ phần Đầu tư Hạ tầng Kỹ thuật TP. HCM (HoSE: CII).

Theo đó, VIAC đã bán xong 3,5 triệu cổ phiếu CII trong thời gian từ ngày 8-10/2/2022 trong số 5,5 triệu đơn vị đăng ký bán ra trước đó. Nguyên nhân không hoàn tất giao dịch là do không đạt được mức giá mong muốn.

Sau giao dịch, số lượng cổ phiếu CII mà VIAC nắm giữ giảm từ gần 11,7 triệu đơn vị xuống còn gần 8,2 triệu đơn vị; tỷ lệ sở hữu giảm từ 4,89% xuống 3,43%.

7. HAGL bán tiếp 25,4 triệu cổ phiếu HNG để trả nợ ngân hàng

Công ty Cổ phần Hoàng Anh Gia Lai (HAGL, HoSE: HAG) đăng ký bán tiếp 25,4 triệu đơn vị (trước đó, HAGL đã bán 48,1 triệu cổ phiếu HNG để trả nợ ngân hàng).

Giao dịch dự kiến được thực hiện từ ngày 15/2 đến ngày 16/3/2022, theo phương thức thỏa thuận và khớp lệnh trên sàn.

Mục đích thực hiện giao dịch để trả nợ nhân hàng.

Nếu hoàn tất giao dịch, HAGL sẽ hạ số lượng cổ phiếu HNG nắm giữ từ hơn 130 triệu đơn vị xuống còn hơn 104 triệu đơn vị, tỷ lệ sở hữu giảm tương đương từ 11,73% về 9,4%.

Bên cạnh đó, thông tin IPO tuần này có 1 công ty thực hiện lên sàn.

1. Genco3 (PGV) 'xông đất' HOSE, vốn hóa vượt 2 tỷ USD

Ngày 10/2, hơn 1,12 tỷ cổ phiếu PGV của Tổng Công ty Phát điện 3 - CTCP (Genco3) chính thức niêm yết tại Sở Giao dịch Chứng khoán TP HCM (HOSE) với giá tham chiếu 39,480 VNĐ, tương đương vốn hóa xấp xỉ 44,355 tỷ đồng (khoảng 1,9 tỷ USD), nằm trong top 35 doanh nghiệp có vốn hóa lớn nhất thị trường hiện nay.

Tổng doanh thuần trong năm 2021 đạt trên 37,695 tỷ đồng, giảm 6,6% so với cùng kỳ năm ngoái. Song, lợi nhuận sau thuế của doanh nghiệp tăng trưởng 72,7% khi đạt gần 3.134 tỷ đồng và đây cũng là mức lợi nhuận cao nhất của Genco3 kể từ khi thành lập. Trong đó, doanh nghiệp có khoản lãi gần 1.000 tỷ đồng từ chênh lệch tỷ giá.

Tuy nhiên trong tuần tới chưa có thông tin về IPO mới.

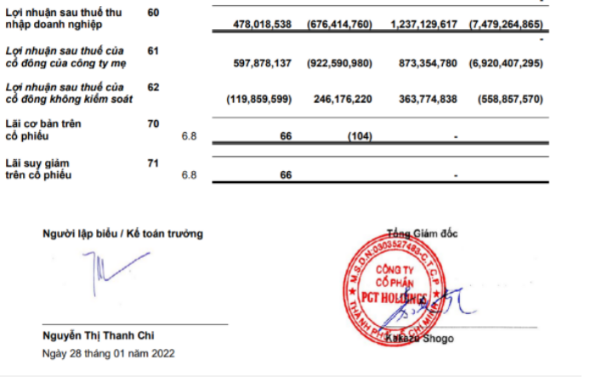

Quay trở lại công ty PGT Holdings (HNX: PGT) của CEO người Nhật Bản ông Kakazu Shogo, có lẽ những thông tin bước đầu về báo cáo quý 4 dần lộ diện đã giúp diễn biến góc nhìn rót vốn của các nhà đầu tư vào doanh nghiệp khả quan hơn. Tại báo cáo quý 4/2021 đã được công bố trên website công ty, đúng như những gì các nhà đầu tư và cổ đông kỳ vọng về PGT Holdings, doanh nghiệp tiếp tục báo lãi. Kết quả là quý 04 năm 2021, PGT đã thoát lỗ so với cùng kỳ năm trước và ghi nhận lãi ròng hơn 597 triệu đồng.

Tại thời điểm 31/12/2021, tổng tài sản của PGT ghi nhận hơn 60 tỷ đồng, tăng nhẹ so với hồi đầu năm. Trong đó, khoản đầu tư tài chính ngắn hạn hơn 10,2 tỷ đồng, tăng gấp ba lần con số đầu năm, với toàn bộ đến từ chứng khoán kinh doanh.

Đặc biệt thông tin đầu tuần ngày 8/2/2022, Công ty TNHH Thương mại Đầu tư HaLo_ đăng ký mua 700,000 cổ phiếu. Được biết, mục đích của công ty TNHH Thương mại Đầu tư HaLo khi quyết định đăng lý mua cổ phiếu của PGT là để đầu tư sinh lời. Ngày dự kiến bắt đầu giao dịch 9/2/2022, và dự kiến kết thúc 25/2/2022. Cùng với đó là thông tin cổ phiếu PGT đang trong chuỗi lên điểm liên tiếp trong các phiên giao dịch đầu năm một lần nữa khẳng định, cổ phiếu PGT ngày càng phản ánh đúng giá trị phát triển đầy tiềm năng của doanh nghiệp.

Kết thúc phiên giao dịch ngày 2/11/2022, do những tác động điều chỉnh của thị trường cùng tâm lý thận trọng của các nhà đầu tư cổ phiếu PGT hôm nay cũng giảm nhẹ so với phiên hôm qua ngày 10/2. Tuy nhiên theo nhận xét của các chuyên gia và các nhà đầu tư đang nắm giữa cổ phiếu PGT, phiên giảm điểm hôm nay chưa hẳn đã bất lợi đối với cổ phiếu của PGT. Kết thúc giao dịch giá cổ phiếu của PGT là 10,700 VNĐ vẫn nằm trong khoảng giá an toàn cho các nhà đầu tư đang năm giữ cổ phiếu (giá cổ phiếu giao động từ 10,700 – 11,900 VNĐ).

Với những kì vọng và dự định từng bước hiện thực hóa M&A trong thời gian tới, PGT Holdings tin rằng doanh nghiệp sẽ luôn vững vàng bước tiếp tạo lợi nhuận cho các nhà đầu tư trong tương lai. Đặc biệt dưới sự lãnh đạo của CEO ông Kakazu Shogo_ đã có 10 năm kinh nghiệm trong thị trường Việt Nam cùng sự góp vốn của các nhà đầu tư " đường dài" trong thời gian tới, PGT Holdings sẽ trở thành "mãnh hổ" so với các doanh nghiệp cùng ngành.

Thông tin về doanh nghiệp

PGT Holdings có một xuất phát điểm là tiền thân của Công ty TNHH Taxi Gas Sài Gòn Petrolimex được hình thành dựa trên vốn góp của các công ty thành viên thuộc Tổng công ty xăng dầu Việt Nam (Petrolimex) với số vốn điều lệ ban đầu là 31.8 tỷ đồng. Trải qua 2 lần tăng vốn hiện vốn điều lệ của PGT ghi nhận hơn 92 tỷ đồng.

Năm 2015, Petrolimex thoái vốn khỏi PGT, một số nhà đầu tư Nhật đã hợp tác và đầu tư vào PGT. Năm 2016, PGT hoàn thành quá trình chuyển giao, thành lập ban HĐQT mới và chuyển hướng kinh doanh sang lĩnh Vực M&A.

Cùng năm 2016, PGT đã thành lập 2 công ty con là Công ty TNHH Một Thành Viên Vĩnh Đại Phát chuyên kinh doanh lĩnh vực cung ứng nguồn lao động và Công ty TNHH Vina Terrace Hotel chuyên lĩnh vực khách sạn và đầu tư.

Năm 2017-2018, PGT đã thành công mua phần vốn góp vào công ty tại Myanmar Công ty BMF Microfinance (BMF) chuyên về lĩnh vực tài chính. Năm 2019-2020, PGT tập trung thúc đẩy phát triển các lĩnh vực kinh doanh trong hệ thống.

Tuy phát triển đa dạng ngành nghề nhưng hiện tại PGT đang tập trung vào lĩnh vực chủ chốt M&A và cung ứng nguồn lao động. Vì vậy, với kinh nghiệm lâu năm trong lĩnh vực này, PGT sẽ giúp các doanh nghiệp tìm kiếm, tuyển dụng nhân sự, đồng thời quản lý nguồn lao động thuê ngoài chất lượng cho các doanh nghiệp.

PVTạp chí Doanh nghiệp và Tiếp thị trân trọng giới thiệu bài viết của Tổng Bí thư Tô Lâm với tiêu đề: “ĐẨY MẠNH ĐỐI NGOẠI TOÀN DIỆN Ở TẦM CAO MỚI”.