Ngân hàng bứt tốc chạy đua mở tài khoản từ xa

Vẫn đang trong giai đoạn thử nghiệm, nhưng việc áp dụng định danh khách hàng điện tử (eKYC) đã khiến số lượng mở mới tài khoản cá nhân của các ngân hàng tăng mạnh.

Từ đầu tháng 7/2020, Ngân hàng Nhà nước đã chính thức cho phép một số ngân hàng triển khai thí điểm ứng dụng định danh khách hàng điện tử (eKYC). Áp dụng eKYC được xem như “đột phá” để các nhà băng bước vào ngân hàng số.

Giải pháp eKYC được đánh giá có tiềm năng tiết kiệm tối đa chi phí vận hành cho ngân hàng, tạo động lực thúc đẩy tăng trưởng khách hàng mới, khai mở khả năng sáng tạo và sức cạnh tranh của toàn bộ hoạt động ngành ngân hàng. Đặc biệt, trong bối cảnh dịch Covid-19 đang trở lại, khuyến khích mở tài khoản từ xa và thanh toán trực tuyến cũng góp phần hạn chế nguy cơ lây nhiễm, phòng chống dịch Covid-19.

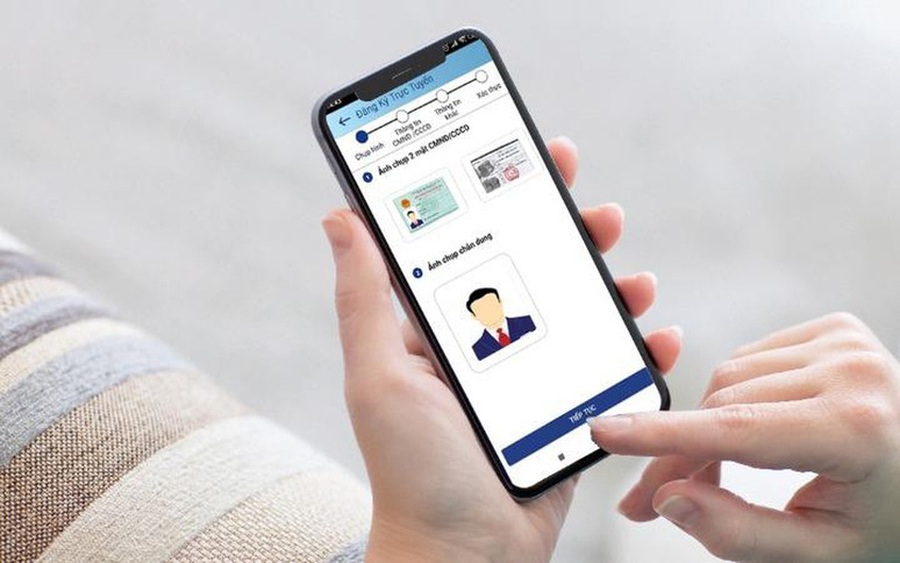

Khách hàng sẽ được định danh bằng phương thức xác thực điện tử (eKYC).

Ưu điểm của eKYC là thay vì định danh khách hàng bằng gặp mặt trực tiếp, qua đối chiếu chứng từ giấy, eKYC thực hiện định danh khách hàng bằng phương thức điện tử không cần gặp mặt trực tiếp nhờ sự hỗ trợ của các công nghệ tiên tiến như kiểm tra, đối chiếu thông tin cá nhân tức thì với cơ sở dữ liệu tập trung về danh tính người dùng, xác thực sinh trắc học, nhận diện khách hàng nhờ trí tuệ nhân tạo (AI)...

Chỉ sau vài tháng thí điểm eKYC, các ngân hàng cũng đã gặt hái được những thành quả đáng ghi nhận.

Hàng chục ngàn tài khoản thanh toán mới đã được mở bằng phương pháp eKYC. Tỷ lệ thực hiện các giao dịch định danh khách hàng điện tử trên nền tảng ngân hàng số (app, trang web) cũng không ngừng tăng lên, cho thấy tính hiệu quả của việc triển khai eKYC đối với các dịch vụ giao dịch trực tuyến và sự chuyển đổi tích cực trong thói quen tiêu dùng của khách hàng tại Việt Nam.

Có thể thấy, áp dụng eKYC đem lại hàng loạt lợi ích cho khách hàng và ngân hàng khi vẫn tăng được số lượng khách nhưng không cần phải đầu tư mở rộng mạng lưới chi nhánh, phía khách hàng sẽ không cần phải đến ngân hàng nhưng vẫn có thể mở được tài khoản.

Trong vòng chưa đầy 3 tháng đã có khoảng 10 ngân hàng thông báo ra mắt tính năng mới này, trong đó có thể kể đến VPBank, VietCapitalBank, TPBank, MB, MSB, VIB, SeABank và Sacombank…

Dự báo từ nay đến cuối năm sẽ có thêm nhiều ngân hàng cung cấp ứng dụng eKYC cho khách hàng.

Khi càng nhiều ngân hàng tham gia cuộc chơi, thì khách hàng sẽ có nhiều sự lựa chọn hơn, cuộc cạnh tranh sẽ ngày càng gay gắt hơn. Vì vậy, đây vừa là cơ hội cũng vừa là thách thức để buộc các ngân hàng phải cải tiến chất lượng dịch vụ.

Tuy nhiên, vì đang giai đoạn thí điểm nên các ngân hàng cũng gặp phải một số khó khăn nhất định.

Hiện nay, một số ngân hàng đã áp dụng hình thức eKYC, nhưng đến nay Ngân hàng Nhà nước đang gấp rút hoàn thành hành lang pháp lý để đẩy mạnh hoạt động này. Chính vì vậy, vẫn chưa có hướng dẫn cụ thể để các ngân hàng chủ động trong việc dùng eKYC và đảm bảo trải nghiệm tốt cho khách hàng.

Bên cạnh đó, rủi ro lớn nhất của việc triển khai eKYC đối với ngân hàng và khách hàng là tình trạng làm giả giấy tờ định danh cá nhân tại Việt Nam vẫn đang tồn tại phổ biến và ngày càng tinh vi với sự trợ giúp của công nghệ. Điều này làm cho việc đối chiếu thông tin và giấy tờ pháp lý mà khách hàng cung cấp qua ảnh chụp gặp nhiều khó khăn.

Ngoài ra, một vấn đề khó khăn trong quá trình triển khai eKYC đối với ngân hàng đó là Việt Nam chưa có cơ sở dữ liệu định danh cá nhân quốc gia, khiến cho ngân hàng gặp khó khăn khi xác định thông tin khách hàng.

Theo đại diện các ngân hàng, vẫn còn có những vấn đề cần phải khắc phục để hoàn thiện tối đa việc phục vụ khách hàng như các sản phẩm, dịch vụ trên tài khoản eKYC còn chưa phong phú bằng tài khoản truyền thống...

Hiện, các ngân hàng áp dụng hình thức eKYC chủ yếu trong việc mở tài khoản thanh toán, phát hành thẻ. Trong khi đó, với hoạt động cho vay - một trong những trụ cột doanh thu của ngân hàng thì vẫn chưa thể triển khai được do quy định của Ngân hàng Nhà nước là người vay phải có chữ ký trên hồ sơ vay vốn.

Do vậy các ngân hàng kiến nghị Ngân hàng Nhà nước sớm cho phép các ngân hàng áp dụng eKYC cho sản phẩm vay online để làm phong phú hơn các sản phẩm, dịch vụ trên tài khoản eKYC.

Dương Dương Ngành Du lịch đặt mục tiêu đón 25 triệu lượt khách quốc tế năm 2026

Ngành Du lịch đặt mục tiêu đón 25 triệu lượt khách quốc tế năm 2026Trên đà phục hồi và tăng trưởng ấn tượng của năm 2025, ngành Du lịch Việt Nam đặt mục tiêu đến năm 2026 đón 25 triệu lượt khách du lịch quốc tế và 150 triệu lượt khách du lịch nội địa.