Ngành dược hấp dẫn nhà đầu tư ngoại, sôi động hoạt động M&A

Sức hấp dẫn của các công ty nội địa ngành dược đối với các nhà đầu tư ngoại đến từ việc dư địa tăng trưởng của thị trường ngành tại Việt Nam đang còn lớn, thể hiện phần nào qua làn sóng M&A mạnh mẽ thời gian vừa qua.

Dù được kỳ vọng hưởng lợi trong bối cảnh dịch bệnh Covid – 19 nhu cầu về chăm sóc sức khỏe của người dân sẽ tăng lên nhưng KQKD trong 3 tháng đầu năm 2021 của các doanh nghiệp ngành dược không thực sự khởi sắc. Tuy vậy, đáng chú ý là việc các nhà đầu tư nước ngoại vẫn dành nhiều sự quan tâm cho các doanh nghiệp trong ngành dược.

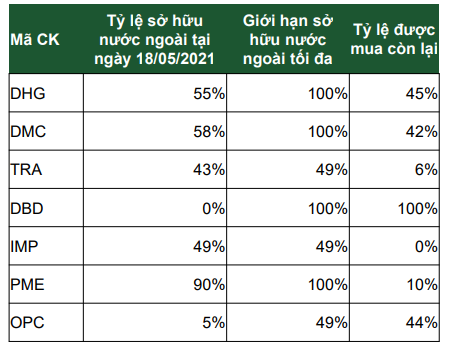

Kết quả là hàng loạt thương vụ mua bán và sáp nhập (M&A) trong thời gian qua của các tập đoàn dược phẩm quốc tế với công ty dược nội, cùng với đó là hoạt động "gom" ròng của khối ngoại tại một số mã cổ phiếu trong lĩnh vực này. Hiện nhiều doanh nghiệp ngành dược có sở hữu khối ngoại trên 49%, có thể kể tới như Dược Hậu Giang (DHG), Domesco (DMC), Pymepharco (PME)...

Vốn ngoại đổ mạnh vào các doanh nghiệp dược

Ngày 7/6 vừa qua, Pymepharco đã thông báo về việc Stada Service Holding B.V (Đức) sẽ chào mua công khai gần 356 nghìn cổ phiếu PME của CTCP Pymepharco, tương đương 0,47% vốn. Tính đến 26/3/2021, nếu cộng cả tổ chức có liên quan, nhóm cổ đông Stada Service Holding đang nắm tới 99,53% vốn tại PME.

Nếu giao dịch thành công, PME sẽ chính thức hủy đăng ký công ty đại chúng và hủy niêm yết trên HoSE, hoàn toàn thuộc về tay tập đoàn đến từ Đức với tỷ lệ sở hữu 100% vốn.

Trước đó vào cuối năm 2020, Stada đã nhận chuyển nhượng tổng cộng hơn 13,7 triệu cổ phiếu PME , từ đó nâng tỷ lệ sở hữu lên 88,23%.

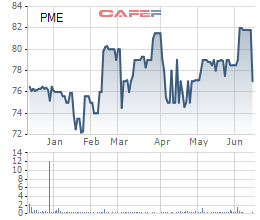

Diễn biến cổ phiếu PME 6 tháng gần đây

Sau Pymepharco, đến lượt CTCP Dược phẩm Imexpharm (mã: IMP) báo cáo về giao dịch của quỹ ngoại thuộc SK Group là SK Investment Vina III nhận chuyển nhượng gần 3,5 triệu cổ phần, từ đó trở thành cổ đông lớn nhất tại IMP với tỷ lệ sở hữu 29,22% cổ phần. Bên chuyển nhượng là 2 quỹ thành viên thuộc quản lý của VinaCapital.

Quỹ Hàn Quốc SK Investment Vina III mới bắt đầu đầu tư vào Imexpharm từ cuối tháng 5/2020 sau khi nhận chuyển nhượng số lượng 12,32 triệu cổ phiếu (24,9% vốn). Danh sách cổ đông lớn của Imexpharm còn có một quỹ ngoại đến từ Thụy Sĩ là KWE Beteiligungen AG với 10 triệu cổ phần đang nắm giữ, tương ứng tỷ lệ 15% vốn. Hiện tỷ lệ sở hữu nước ngoại tại IMP đã đạt ngưỡng 49%.

Diễn biến cổ phiếu IMP 6 tháng gần đây

Một doanh nghiệp trong ngành khác là Traphaco (TRA) - công ty dược hiếm hoi có kết quả quý 1/2021 tăng trưởng so với cùng kỳ. Trong cơ cấu cổ đông của Traphaco, 2 tổ chức ngoại nắm giữ nhiều cổ phần nhất là Magbi Fund Limited (25% vốn) và Super Delta Pte Ltd (15,12% vốn).

Đáng chú ý, trong các phiên giao dịch từ cuối tháng 5 trở lại đây, khối ngoại liên tục mua ròng cổ phiếu TRA với khối lượng mỗi phiên lên đến hàng chục nghìn đơn vị. Tỷ lệ "room" ngoại tại Traphaco hiện đạt 43,35%, ngày càng tiến sát đến mức tối đa được cho phép (49%).

Tại CTCP Dược phẩm Hà Tây (mã chứng khoán: DHT), ngày 27/1/2021, ASKA Pharmaceutical (Nhật Bản) đã gom thêm gần 5,2 triệu cổ phiếu DHT, đưa tỷ lệ nắm giữ từ 4,9% lên 24,9%, chính thức trở thành cổ đông lớn của Dược Hà Tây. Đây là kết quả của phương án phát hành cổ phiếu riêng lẻ cho đối tác chiến lược của Dược Hà Tây trong năm 2020 nhằm huy động vốn xây dựng dự án nhà máy sản xuất dược phẩm công nghệ cao.

Diễn biến khác, Taisho Pharmaceutial Co, Ltd - một đơn vị thuộc Tập đoàn Dược phẩm Taisho Pharmaceutical Holding của Nhật Bản sau một loạt các giao dịch thỏa thuận cùng với chào mua công khai đã nâng tỷ lệ sở hữu tại CTCP Dược Hậu Giang (DHG) lên 51,01%, từ đó nắm quyền kiểm soát công ty.

Tương tự, "ông trùm" ngành dược Abbott của Mỹ hiện cũng nắm giữ gần 52% cổ phần tại Domesco (DMC).

Diễn biến cổ phiếu DMC 6 tháng gần đây

Tiềm năng lớn từ ngành dược

Nhu cầu cho nguyên liệu sản xuất dược phẩm ở Việt Nam phụ thuộc phần lớn vào nguồn nhập khẩu. Đại dịch Covid-19 đã ảnh hưởng đến chuỗi cung ứng nguyên liệu sản xuất dược phẩm; giá thành tăng cao so với cùng kỳ dẫn đến giá vốn tăng cao, từ đó tác động tiêu cực đến kết quả kinh doanh của doanh nghiệp dược trong nước. Tuy nhiên về dài hạn, ngành dược Việt Nam vẫn được đánh giá còn nhiều tiềm năng phát triển, trong bối cảnh ngành dược thế giới đang bước vào giai đoạn bão hòa.

Thị trường dược phẩm của Việt Nam hiện có quy mô khoảng 7,4 tỷ USD. Fitch Solution dự báo tăng trưởng ngành dược Việt Nam trong năm 2021 sẽ đạt mức 8,7%. Còn hãng nghiên cứu thị trường IBM cho rằng thị trường dược phẩm Việt Nam có thể đạt mức tăng trưởng 11% trong giai đoạn 2021-2026, độ lớn thị trường tăng lên 16,1 tỷ USD vào năm 2026.

Báo cáo của Chứng khoán Phú Hưng cho rằng, trong dài hạn, kênh ETC sẽ dẫn dắt đà tăng trưởng của ngành dược. Nguyên nhân đến từ xu hướng thay thế thuốc ngoại bằng thuốc sản xuất trong nước đang tiến triển càng lúc càng nhanh; độ bao phủ BHXH toàn dân lớn và sự phát triển mạnh mẽ của khối bệnh viện tư nhân cũng góp phần gia tăng chi tiêu thuốc trong kênh bệnh viện. Sự phục hồi của kênh ETC trong năm 2021 phụ thuộc lớn vào tình hình kiểm soát dịch của Việt Nam trong năm nay.

Với kênh OTC, giá thuốc OTC không bị ràng buộc về luật đấu thầu nên đây sẽ là cơ hội cho các doanh nghiệp dược cạnh tranh, cải tiến R&D và đa dạng hóa chủng loại sản phẩm.

Có thể thấy, sức hấp dẫn của các công ty nội địa ngành dược đối với các nhà đầu tư ngoại đến từ việc dư địa tăng trưởng của thị trường ngành tại Việt Nam đang còn lớn, thể hiện phần nào qua làn sóng M&A mạnh mẽ thời gian vừa qua.

Về xu hướng trong dài hạn, nhờ các Hiệp định thương mại, nhiều hàng rào bị dỡ bỏ, từ đó doanh nghiệp dược nước ngoài có thể tham gia sâu vào chuỗi cung ứng, sản xuất và phân phối tại thị trường Việt Nam. Đồng thời, thuốc ngoại sẽ có ưu thế lớn nếu sản xuất trực tiếp tại thị trường Việt Nam khi hàng rào thuế quan được dỡ bỏ và thời gian bảo hộ sản phẩm thuốc độc quyền tăng lên. Chính những điều này sẽ tạo một làn sóng M&A mạnh mẽ hơn nữa với ngành dược trong thời gian tới.

Phương Linh Bầu cử - Nền tảng quan trọng xây dựng Nhà nước pháp quyền xã hội chủ nghĩa

Bầu cử - Nền tảng quan trọng xây dựng Nhà nước pháp quyền xã hội chủ nghĩaBầu cử là phương thức dân chủ cốt lõi để nhân dân thực hiện quyền làm chủ của mình, trực tiếp tham gia thiết lập bộ máy nhà nước và góp phần xây dựng, hoàn thiện Nhà nước pháp quyền xã hội chủ nghĩa. Thông qua lá phiếu, cử tri lựa chọn những đại biểu đủ đức, đủ tài đại diện cho ý chí và nguyện vọng của mình tham gia vào cơ quan quyền lực nhà nước, qua đó bảo đảm nguyên tắc quyền lực nhà nước thuộc về nhân dân.