OCB muốn phát hành 26.000 trái phiếu riêng lẻ trong năm 2023

Tính đến thời điểm hiện tại, đây là ngân hàng có kế hoạch phát hành trái phiếu riêng lẻ với quy mô lớn nhất trong năm nay.

Ngân hàng TMCP Phương Đông (OCB) vừa có Nghị quyết thông qua việc chào bán và phát hành trái phiếu riêng lẻ không chuyển đổi, không kèm chứng quyền trong năm 2023.

Theo đó, OCB dự kiến phát hành tối đa 26.000 tỷ trái phiếu, mệnh giá tương ứng 1 tỷ đồng/trái phiếu. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền hoặc không có bản đảm/bảo lãnh thanh toán.

Với tổng 26.000 tỷ trái phiếu phát hành trong năm nay, đây cũng là lượng trái phiếu phát hành lớn nhất của OCB từ trước đến nay.

OCB muốn phát hành 26.000 trái phiếu riêng lẻ trong năm 2023

Theo kế hoạch lượng trái phiếu này sẽ được phát hành thành 15 đợt, giá trị mỗi đợt từ 1.000 - 2.000 tỷ đồng trong quý II, III và IV/2023. Đối tượng chào bán là nhà đầu tư chứng khoán chuyên nghiệp theo quy định của pháp luật chuyên ngành.

Số tiền thu về từ phát hành trái phiếu sẽ được dùng để cho vay, đầu tư hoặc sử dụng cho mục đích khác phù hợp với quy định hiện hành.

Trong giai đoạn 2020-2022, OCB đã thanh toán đầy đủ, đúng hạn gốc và lãi của trái phiếu đã phát hành hoặc các khoản nợ đến hạn. Được biết, tổng số lượng trái phiếu đã phát hành trong 3 năm qua của ngân hàng này là 17.935 trái phiếu.

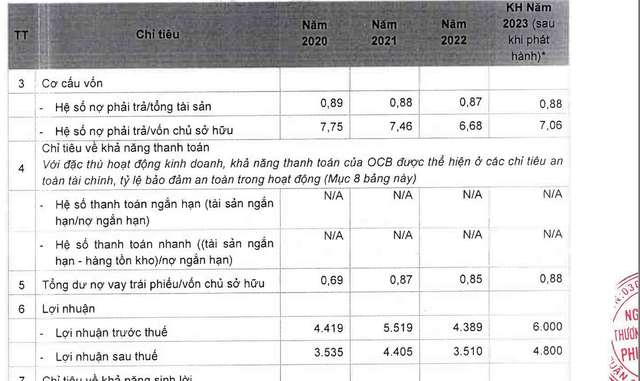

Tính đến cuối năm 2022, lợi nhuận trước thuế của OCB đạt 4.389 tỷ đồng, tương ứng với ROE đạt 14,81%; tỷ lệ an toàn vốn CAR của OCB đạt 12,84%, tỷ lệ dư nợ cho vay so với tổng tiền gử (LDR) đạt 75,61%; tỷ lệ vốn ngắn hạn cho vay trung dài hạn đạt 31,90%.

Chỉ tiêu về lợi nhuận của OCB đính kèm Nghị quyết phát hành trái phiếu riêng lẻ

Đến cuối tháng 3/2023, tổng tài sản của OCB đạt mức hơn 199.100 tỷ đồng tăng 2,65% so với đầu năm, trong đó, cho vay khách hàng đạt gần 122.000 tỷ đồng tăng 1,76% so với đầu năm.

Tính đến hết quý I/2023, lợi nhuận trước thuế của OCB đạt 983 tỷ đồng, tăng 18% so với cùng kỳ. Trong năm 2023, ngân hàng đặt mục tiêu lợi nhuận trước thuế đạt 6.000 tỷ đồng, tăng 36,7% so với năm trước; ROE đạt 17,14%; CAR tối thiểu đạt 10%.

Vào tháng 5/2023, OCB cũng đã tiến hành mua lại trước hạn toàn bộ 1.500 tỷ đồng trái phiếu đang lưu hành của mã OCBH2124001. OCBH2124001 có kỳ hạn 3 năm, được phát hành vào ngày 10/5/2021 nhằm tăng quy mô vốn hoạt động phục vụ nhu cầu cho vay trong hoạt động kinh doanh của OCB.

Đây là trái phiếu không có tài sản đảm bảo, lãi suất phát hành thực tế cố định là 4,2%/năm. Đợt phát hành được thu xếp bởi CTCP Chứng khoán Quốc tế Việt Nam cùng với CTCP Chứng khoán Rồng Việt và được mua trọn bởi một công ty chứng khoán.

Nhật HàTạp chí Doanh nghiệp và Tiếp thị trân trọng giới thiệu bài viết của Tổng Bí thư Tô Lâm với tiêu đề: “ĐẨY MẠNH ĐỐI NGOẠI TOÀN DIỆN Ở TẦM CAO MỚI”.