Thị trường M&A và IPO (10/1 - 14/1), Những thương vụ chuyển nhượng xoay quanh sự “Nhạy cảm” của thị trường chứng khoán dịp cận tết Nhâm Dần 2022

Kết thúc phiên giao dịch ngày 14/1/2022, VN-Index giảm 0,03 điểm còn 1.496,02 điểm, HNX-Index tăng 6,04 điểm (1,31%) lên 466,86 điểm, UPCoM-Index giảm 0,45 điểm (0,4%) xuống 112,22 điểm.

Nhìn chung, thị trường VN-Index tuần này đã chứng kiến sự ảm đạm của nhiều mã cổ phiếu đầu cơ, đặc biệt là nhóm bất động sản midcap và penny, tuy nhiên phiên cuối tuần cũng cho thấy những dấu hiệu tích cực hơn, từ đó kỳ vọng sự tăng trưởng vào 2 tuần giao dịch cuối tháng 1/2022.

Hoạt động M&A trong tuần Từ 10/1 - 14/1/2022.

Trong tuần này, trước sự tác động mạnh mẽ của thông tin Công ty cổ phần Tập đoàn FLC "bán chui" cổ phiếu dẫn đến một tâm lý hoang mang cho các nhà đầu tư. Bên cạnh đó tại thì trường M&A tuần này 9 thương vụ chuyển nhượng phần nào sẽ giúp các nhà đầu tư có cơ sở vững chắc hơn về thị trường, khi quyết định rót vốn vào dịp cuối năm.

1. Công ty Cổ phần Sam Holdings (HoSE: SAM) sẽ mua lại 36% vốn điều lệ của Công ty Cổ phần liên doanh cảng quốc tế Mỹ Thủy - chủ đầu tư dự án khu bến cảng Mỹ Thủy với tổng mức đầu tư 14.234 tỷ đồng tại Quảng Trị.

Theo đó, HĐQT Sam Holdings quyết định thông qua phương án mua 36% vốn điều lệ của Công ty Cổ phần liên doanh cảng quốc tế Mỹ Thủy, thời gian dự kiến thực hiện là quý I/2022.

Dự án khu bến cảng Mỹ Thủy được Chính phủ phê duyệt chủ trương đầu tư dự án năm 2019. Nhà đầu tư thực hiện dự án là Công ty Cổ phần liên doanh cảng quốc tế Mỹ Thủy, tổng vốn đầu tư của dự án là 14.234 tỷ đồng, trong đó vốn góp của nhà đầu tư để thực hiện dự án là 2.143 tỷ đồng.

2. Tracodi (TCD) chuẩn bị chi 400 tỷ đồng góp vốn vào một doanh nghiệp trong lĩnh vực bất động sản

Hội đồng quản trị Đầu tư Phát triển Công nghiệp và Vận tải (Tracodi, mã chứng khoán: TCD) đã thông qua Nghị quyết về việc góp 20% vốn, tương đương 400 tỷ đồng vào CTCP Đầu tư và Dịch vụ Helios thông qua nhận chuyển nhượng từ cổ đông hiện hữu.

Thời gian thực hiện góp vốn dự kiến tháng 1 và 2/2022. Bà Lê Thị Mai Loan, Thành viên Hội đồng quản trị TCD sẽ là người đại diện phần vốn góp tại Helios.

Được biết, Helios có vốn điều lệ 2.000 tỷ đồng; ngành nghề kinh doanh chính là tư vấn quản lý, kinh doanh bất động sản; quyền sử dụng đất thuộc về chủ sở hữu đất, hoặc đi thuê.

3. Nhựa An Phát (AAA) thông qua phương án chào bán thêm 100 triệu cổ phiếu giá 12.000 đồng/cổ.

Ngày 10/01, CTCP Nhựa An Phát Xanh (HOSE: AAA) đã tổ chức thành công Đại hội đồng cổ đông bất thường thông qua phương án chào bán thêm 100 triệu cổ phiếu với giá khởi điểm 12,000 VNĐ theo phương thức đấu giá công khai.

Theo đó, AAA sẽ phát hành thêm cổ phiếu để tăng vốn điều lệ trong năm 2022. Với phương thức đấu giá công khai qua Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE), giá cổ phiếu AAA sẽ không bị điều chỉnh kỹ thuật sau khi chào bán (giá khởi điểm 12,000 VNĐ).

Dự kiến AAA sẽ huy động được nguồn vốn khoảng 1,200 tỷ đồng, được sử dụng để thanh toán nợ ngắn hạn, dài hạn và bổ sung vốn lưu động nhằm gia tăng và đẩy mạnh phục vụ sản xuất kinh doanh của Công ty.

Giá khởi điểm bán đấu giá 12.000 đồng/cp được xác định bằng việc kết hợp các phương pháp giá trị sổ sách và giá thị trường. Theo đó, giá khởi điểm bán đấu giá cổ phiếu bằng 80,67% giá trị sổ sách của Công ty theo báo cáo tài chính riêng được kiểm toán hoặc soát xét kỳ gần, nhất và bằng 74,79% giá trị sổ sách của Công ty theo báo cáo tài chính hợp nhất được kiểm toán hoặc soát xét kỳ gần nhất, và bằng 69,40% so với giá trị cổ phiếu AAA đang được giao dịch trên thị trường.

4. Hoàng Anh Gia Lai (HAG) muốn bán hơn 48 triệu cổ phiếu HNG để thanh toán nợ đáo hạn

Công ty Cổ phần Hoàng Anh Gia Lai (HAGL, HoSE: HAG) vừa đăng ký bán ra 48,1 triệu cổ phiếu của Công ty Cổ phần Nông nghiệp Quốc tế Hoàng Anh Gia Lai (HAGL Agrico, HoSE: HNG).

Giao dịch dự kiến được thực hiện từ ngày 17/1 đến ngày 15/2, theo phương thức thỏa thuận và khớp lệnh trên sàn.

Mục đích của giao dịch bán hơn 48 triệu cổ phiếu HNG để trả nợ cho ngân hàng.

Nếu giao dịch thành công, HAGL sẽ hạ số lượng cổ phiếu HNG nắm giữ từ hơn 178,1 triệu đơn vị xuống còn hơn 130 tỷ đồng, tỷ lệ sở hữu giảm tương đương từ 16,07% về còn 11,73%.

5. HUD tiếp tục đấu giá cổ phần của HUD.VN, khởi điểm hơn 169 tỷ đồng

Sở Giao dịch Chứng khoán Hà Nội (HNX) mới đây đã thông báo tìm đại lý cho cuộc đấu giá cổ phần của Công ty Cổ phần Phát triển nhà xã hội HUD.VN do Tổng công ty Đầu tư Phát triển (HUD).

Theo đó, HUD dự kiến bán đấu giá hơn 16,1 triệu cổ phần của HUD.VN với giá khởi điểm hơn 169,46 tỷ đồng, tương đương 10.500 đồng/cổ phần.

Số lượng cổ phần của HUD.VN mà phía HUD dự kiến bán đấu giá chiếm 72,96% vốn của HUD.VN. Cổ đông lớn còn lại là bà Nguyễn Thị Ngọc Phượng, nắm giữ gần 5,7 triệu cổ phần tương đương tỷ lệ 26%. Theo công bố trước đó vào năm 2020, tính đến ngày 30/9/2020 thì đơn vị nắm giữ khối lượng cổ phần này là Công ty Cổ phần Đầu tư BIVI.

Được biết, HUD từng công bố bán đấu giá cổ phần nắm giữ tại HUD.VN vào cuối năm 2020 với mức giá khởi điểm được công khi đó là 174 tỷ đồng, tương đương 10.800 đồng/cổ phần, cao hơn mức giá mới được công bố gần 3%.

Phía HNX cho biết phiên đấu giá dự kiến được tổ chức vào ngày 9/2 tới đây.

6. Tài chính Hoàng Minh (KPF) triển khai phát hành riêng lẻ 66 triệu cổ phiếu.

CTCP Đầu tư Tài chính Hoàng Minh (mã chứng khoán KPF) công bố Nghị quyết Hội đồng quản trị về việc triển khai phương án phát hành cổ phiếu chào bán riêng lẻ cho các nhà đầu tư.

Theo đó Tài chính Hoàng Minh dự kiến phát hành 66,5 triệu cổ phiếu riêng lẻ. Giá chào bán 13.000 đồng/cổ phiếu nhằm huy động gần 865 tỷ đồng. Dự kiến sau phát hành Tài chính Hoàng Minh tăng vốn điều lệ từ hơn 608 tỷ đồng hiện nay lên hơn 1.273 tỷ đồng. Số cổ phiếu này bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày hoàn tất đợt phát hành.

7. VPBank nhận chuyển nhượng 97,42% vốn tại Công ty Chứng khoán ASC.

Hội đồng quản trị Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HoSE: VPB) vừa công bố nghị quyết thông qua việc nhận chuyển nhượng cổ phần tại Công ty Cổ phần Chứng khoán ASC (ASCS).

Theo đó, VPBank dự kiến đầu tư, nhận chuyển nhượng hơn 26 triệu cổ phần, tương đương 97,42% vốn của ASCS trong thời gian tới. Bên chuyển nhượng là các cổ đông hiện hữu của công ty chứng khoán này.

8. Sông Đà muốn thoái vốn tại Sudico, dự thu tối thiểu 4.254 tỷ đồng.

Tổng công ty Sông Đà (UPCoM: SJG) vừa thông qua phương án thoái vốn tại Công ty Cổ phần Đầu tư Phát triển Đô thị và Khu công nghiệp Sông Đà (Sudico, HoSE: SJS) với mức giá khởi điểm cao hơn công bố trước đó hồi tháng 7/2021 khoảng 27%.

Cụ thể, Tổng công ty Sông Đà dự kiến bán đấu giá theo lô toàn bộ hơn 41,7 triệu cổ phiếu SJS, tương đương 36,65% vốn điều lệ của Sudico tại Sở Giao dịch Chứng khoán Hà Nội (HNX) theo quy định của Ủy ban Chứng khoán Nhà nước và HNX. Giá khởi điểm được đưa ra là 101,900 đồng/cổ phiếu, tương đương cả lô là 4.254 tỷ đồng.

Mức giá này cao hơn mức giá mà Tổng công ty Sông Đà công bố trước đó hồi tháng 7/2021 khoảng 27%. Với mức giá trước đó, số tiền tối thiểu mà TCT Sông Đà có thể thu về hơn 3.300 tỷ đồng.

Nguyên nhân của việc điều chỉnh giá khởi điểm cho lô cổ phần của Sudico mà Tổng công ty Sông Đà sở hữu có thể liên quan tới diễn biến giá cổ phiếu SJS trên thị trường chứng khoán trong nhiều tháng gần đây.

Theo đó, trong vòng 3 tháng trở lại đây, thị giá của SJS đã tăng khoảng 42% lên mức giá 83.800 đồng/cổ phiếu (giá mở cửa phiên 14/1), trong vòng 6 tháng gần đây mức tăng là 49%. Được biết, đây là vùng giá cao nhất mà cổ phiếu này từng ghi nhận kể từ khi niêm yết vào năm 2006.

9. OCB phát hành riêng lẻ hơn 882,000 cổ phiếu cho Aozora Bank.

Ngân hàng Phương Đông (OCB) dự kiến chào bán hơn 882,000 cổ phiếu riêng lẻ cho đối tác chiến lược là Ngân hàng Aozora (Nhật Bản) với giá 25,571 đồng/cổ phiếu.

Cụ thể, OCB dự kiến chào bán hơn 882,000 cổ phiếu riêng lẻ cho đối tác chiến lược là Ngân hàng Aozora (Nhật Bản) với giá 25,571 đồng/cổ phiếu. Số cổ phần này sẽ bị hạn chế chuyển nhượng trong vòng 1 năm. Thời gian phát hành dự kiến là quý I/2022.

Theo OCB, việc phát hành cổ phiếu riêng lẻ cho Aozora đảm bảo đáp ứng tỷ lệ sở hữu của đối tác nước ngoài (Aozora) tối đa tại Ngân hàng.

Cùng với việc phát hành cổ phiếu riêng lẻ cho Aozora Hội đồng quản trị OCB cũng thông qua kế hoạch phát hành 50 triệu cổ phiếu ESOP cho cán bộ nhân viên ngân hàng.

Ngoài ra, thông tin về IPO tuần này của năm 2022 diễn ra đầy sôi động.

1.Ngày 12/1, sẽ có hơn 304,7 triệu cổ phiếu EVF giao dịch trên sàn HOSE. Cụ thể, hơn 304,7 triệu cổ phiếu (mã: EVF) của Công ty Tài chính Cổ phần Điện lực (EVNFinance) đã được chấp thuận niêm yết trên sàn HOSE ngày 21/12/2021 và sẽ chính thức giao dịch từ ngày 12/1/2022. Giá tham chiếu trong ngày giao dịch đầu tiên là 19,050 đồng/cổ phiếu (12/1/2022), biên độ dao động giá trong ngày giao dịch đầu tiên là +/-20% giá tham chiếu. Kết thúc phiên giao dịch ngày 14/1/2021: giá cổ phiếu của EVF: 17,300 VNĐ.

2. Công ty Big Invest Group có màn chào Upcom ngày 10/01 với cổ phiếu BIG tăng kịch trần lên mốc 15,2 đồng/ cổ phiếu với dư mua gần 2,5 triệu. Cổ phiếu của Công ty Cổ phần Big Invest Group đã chính thức chào sàn Upcom vào sáng ngày 10/1/2022. Trong phiên giao dịch đầu tiên, cổ phiếu này đã tăng hết biên độ cho phép (gần 40%), từ mức tham chiếu 10,900 đồng/ cổ phiếu lên mức 15,200 đồng/ cổ phiếu (10/1/2022). Kết thúc phiên giao dịch ngày 14/1/2021: giá cổ phiếu của BIG là 26,400 VNĐ.

3. Ngày 12/1/2022 Công ty Cổ phần Minh Hưng Quảng Trị sẽ niêm yết 16,5 triệu cổ phiếu trên HOSE với mã chứng khoán GMH. Giá tham chiếu ngày giao dịch đầu tiên là 22,000 đồng/cổ phần.

GMH có vốn điều lệ 165 tỷ đồng, sở hữu 01 nhà máy xi măng công suất 160,000 tấn/năm, 03 nhà máy sản xuất gạch tuynel và 01 nhà máy sản xuất gạch không nung. Kết thúc phiên giao dịch ngày 14/1/2021: giá cổ phiếu của GHM là 26,250 VNĐ.

Bên cạnh đó thông tin tuần tới, sẽ có 2 công ty thực hiện IPO lên sàn chứng khoán.

1. Sở giao dịch chứng khoán TP.HCM (HoSE) đã có quyết định số 717 chấp thuận niêm yết cổ phiếu cho Công ty CP Đầu tư Hạ tầng giao thông Đèo Cả. Dự kiến, ngày đầu tiên giao dịch cổ phiếu HHV trên sàn HoSE là ngày 20/1/2022.

Công ty CP Đầu tư Hạ tầng giao thông Đèo Cả (mã: HHV) đã chính thức công bố hơn 267 triệu cổ phiếu HHV sẽ được chuyển từ Sở Giao dịch chứng khoán Hà Nội (UPCom) sang niêm yết tại Sở Giao dịch chứng khoán Thành phố Hồ Chí Minh (HoSE) với giá trị cổ phiếu chuyển giao dịch theo mệnh giá là hơn 2.670 tỷ đồng.

2. Sau khi rời sàn UPCoM ngày 10/01 thì vào ngày 20/01 tới, gần 5,5 triệu cp của CTCP Vận tải Transimex (TOT) sẽ chính thức được niêm yết tại sàn HNX. Giá giao dịch đầu tiên vòa ngày 20/1/2022 là 11,400 VNĐ.

Hoạt động kinh doanh chính của TOT xoay quanh các lĩnh vực liên quan đến logistic như vận tải hàng hóa bằng đường bộ, đường thủy nội địa; vận tải hàng hóa ven biển và viễn dương; kinh doanh kho bãi và lưu giữ hàng hóa, bốc xếp hàng hóa. Ngoài ra, Công ty còn sửa chữa, bảo dưỡng phương tiện vận tải cũng như cung cấp các dịch vụ hỗ trợ liên quan đến vận tải.

Trong 9 tháng đầu năm 2021, TOT ghi nhận doanh thu gần 77 tỷ đồng, tăng 28% so với cùng kỳ. Dù chi phí quản lý tăng mạnh nhưng lợi nhuận sau thuế của Công ty vẫn tăng trưởng 47%, đạt gần 4.4 tỷ đồng.

Quay trở lại với thông tin M&A, PGT Holdings (HNX: PGT) tuần này, PGT vừa công bố thông tin cho các nhà đầu từ về hoạt động tăng vốn cho công ty con Vĩnh Đại Phát.

Thông tin PGT đang thực hiện tăng vốn điều lệ cho công ty con Vĩnh Đại Phát lên đến trên mức tiêu chuẩn niêm yết mà sàn HNX yêu cầu là 30,000,000,000VND. PGT Holdings tin rằng năm 2022, sẽ từng bước thực hiện được kế hoạch để Vĩnh Đại Phát chuẩn bị cho việc bắt đầu niêm yết lên sàn chứng khoán.

Thêm vào đó, PGT Holdings còn thực hiện kế hoạch giao dịch cổ phiếu quỹ trong tháng 1/2022. Cụ thể 230, 296 cổ phiếu, sẽ được PGT Holdings chào bán dự kiến bắt đầu giao dịch: 14/01/2022 đến ngày dự kiến kết thúc giao dịch: 11/02/2022. Số tiền thu được sẽ giúp PGT cơ cấu lại nguồn vốn và giúp hoạt động kinh doanh được phát triển hơn nữa.

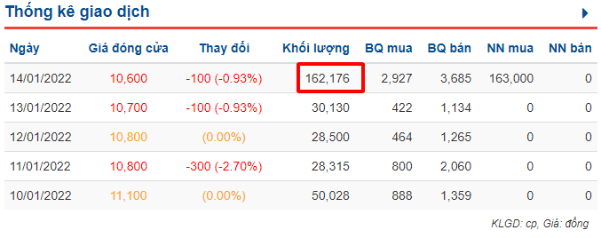

Tại phiên giao dịch ngày 14/1/2022, đúng như những gì các chuyên gia chứng khoán và các nhà đầu tư đang nắm giữ cổ phiếu của PGT Holdings, phiên giao dịch hôm nay vô cùng sôi động khi cổ phiếu quỹ được chào bán.Khối lượng cổ phiếu được giao dịch lúc 13h45p là 160,276 cổ phiếu tăng gấp hơn 3 lần so với phiên đầu tuần ngày 10/1/2022: 50,028 cổ phiếu.

Thống kê giao dịch cổ phiếu PGT Holdings.

Đúng như những gì thông tin PGT Holdings đã cung cấp cho các nhà đầu tư, năm 2022 PGT sẽ có những bước đi chiến lược đã được lên kế hoạch trước, những dự án ấp ủ M&A sẽ dần được hé lộ. Điều đó chứng minh một lần nữa, PGT Holdings luôn minh bạch trong mọi thông tin công bố tới các nhà đầu tư từ thông tin tài chính đến những dự án đã và đang được thực hiện. Để từ đó bức tranh về hoạt động kinh doanh của công ty được các nhà đầu tư tìm hiểu và rót vốn sinh lời hiệu quả.

Thông tin doanh nghiệp

PGT Holdings (Mã chứng khoán HNX: PGT) tiền thân là Công ty TNHH Taxi Gas Sài Gòn Petrolimex được hình thành dựa trên vốn góp của các công ty thành viên thuộc Tổng công ty xăng dầu Việt Nam (Petrolimex) với số vốn điều lệ ban đầu là 31.8 tỷ đồng. Hiện vốn điều lệ của PGT ghi nhận hơn 92 tỷ đồng.

Năm 2015, Petrolimex thoái vốn khỏi PGT, một số nhà đầu tư Nhật đã hợp tác và đầu tư vào PGT. Năm 2016, PGT hoàn thành quá trình chuyển giao, thành lập ban HĐQT mới và chuyển hướng kinh doanh sang lĩnh Vực M&A. Đây là lĩnh vực hoàn toàn mới tại Việt Nam trong giai đoạn này.

Cùng năm 2016, PGT đã thành lập 2 công ty con là Công ty TNHH Một Thành Viên Vĩnh Đại Phát chuyên kinh doanh lĩnh vực cung ứng nguồn lao động và Công ty TNHH Vina Terrace Hotel chuyên lĩnh vực khách sạn và đầu tư.

Năm 2017-2018, PGT đã thành công mua phần vốn góp vào 2 công ty. Một là công ty tại Myanmar Công ty BMF Microfinance (BMF) chuyên về lĩnh vực tài chính và Công ty thứ hai là Công ty Nguồn Nhân Lực. Năm 2019-2020, PGT tập trung thúc đẩy phát triển các lĩnh vực kinh doanh trong hệ thống.

PGT đang đặt mục tiêu trở thành công ty M&A số 1 tại Việt Nam và thế giới. Đây cũng là lý do các nhà đầu tư đang rất quan tâm đến mã cổ phiếu tiềm năng đến từ công ty M&A của CEO Nhật Bản Kakazu Shogo. PGT Holdings tin rằng, cùng với những định hướng phù hợp trong từng giai đoạn và triết lý kinh doanh " Giá trị bền vững", PGT sẽ đem lại lợi nhuận dài hạn cho các nhà đầu tư.

Hãy follow các kênh của PGT Holdings để cập nhật thông tin sớm nhất nhé:

Website: https://pgt-holdings.com/

Facebook: https://www.facebook.com/PGTHOLDINGS

Youtube: https://www.youtube.com/channel/UCDSrWJL6hw7Ov_H168OIkLQ/featured

Ngành chè với bài toán nâng cao giá trị gia tăng

Ngành chè với bài toán nâng cao giá trị gia tăngBước sang năm 2026, ngành chè Việt Nam đứng trước yêu cầu phải thay đổi cách tiếp cận nếu không muốn tiếp tục mắc kẹt trong vòng xoáy tăng sản lượng nhưng giá trị thu về còn hạn chế.