Thị trường M&A và IPO (Từ 14/3 - 18/3): Những tác động của thị trường chứng khoán tuần này.

Đóng cửa ngày 18/3/2022, VN-Index tăng 7,76 điểm (0,53%) lên 1.469,1 điểm, HNX-Index tăng 5,05 điểm (1,13%) đạt 451,21 điểm, UPCoM-Index tăng 0,1 điểm lên 116,04 điểm.

Giá trị giao dịch trên HOSE đạt 24.228 tỷ đồng, tăng 13% so với phiên 17/3/2022 và cao hơn 7% so với thanh khoản trung bình trong tuần qua. Nhóm midcaps trở lại hút tiền sau giai đoạn điều chỉnh cũng là yếu tố kích thích dòng tiền giao dịch trong phiên 18/3.

Trong tuần này có 13 thương vụ M&A được thực hiện.

1. POW dự kiến bán khớp lệnh gần 2.9 triệu cổ phiếu EIC

Ngày 16/03, HĐQT Tổng Công ty Điện lực Dầu khí Việt Nam - CTCP (HOSE: POW) đã thông qua phương án chuyển nhượng toàn bộ cổ phần đang sở hữu tại CTCP EVN Quốc tế (UPCoM: EIC).

Theo đó, POW dự kiến sẽ bán khớp lệnh toàn bộ gần 2.9 triệu cổ phiếu đang sở hữu tại EIC. Với giá cổ phiếu EIC tại thời điểm 10h45 phiên 17/03 xấp xỉ 26,000 đồng/cp, ước tính POW có thể thu về gần 75 tỷ đồng từ thương vụ.

2. OIL đấu giá hơn 2.9 triệu cổ phiếu CMV với giá 26,300 VNĐ

Ngày 16/03, Tổng Công ty Dầu Việt Nam - CTCP (UPCoM: OIL) đã có thông báo về việc sẽ tiến hành đấu giá toàn bộ phần vốn đang sở hữu tại CTCP Thương nghiệp Cà Mau (HOSE: CMV).

Cụ thể, OIL sẽ tiến hành đấu giá công khai hơn 2.9 triệu cổ phiếu CMV, tương đương 16.17% vốn của CMV, với giá 26,300 VNĐ. Nếu giao dịch diễn ra thành công, ước tính OIL có thể thu được hơn 77 tỷ đồng sau thương vụ. Thời gian đăng ký mua sẽ bắt đầu từ ngày 31/03 đến ngày 26/04.

3. Công ty mẹ muốn thoái hơn 13 triệu cổ phiếu TCI

Công ty TNHH Đầu tư Sài Gòn 3 Capital đăng ký bán 13.2 triệu cp của CTCP Chứng khoán Thành Công (UPCoM: TCI) từ ngày 17/03-12/04.

Đầu tư Sài Gòn 3 Capital đang là Công ty mẹ với sở hữu 64.8 triệu cổ phiếu (64.16%) tại TCI. Mới đây, cổ đông lớn này bất ngờ đăng ký bán 13.2 triệu cổ phiếu , nhằm hạ sở hữu xuống còn 51.6 triệu cổ phiếu (51.09%).

4. Vinachem chính thức thoái vốn khỏi DGC

Tập đoàn Hóa chất Việt Nam (Vinachem) đã bán khớp lệnh thành công toàn bộ hơn 6 triệu cổ phiếu của CTCP Tập đoàn Hóa chất Đức Giang (HOSE: DGC), qua đó không còn là cổ đông Công ty.

Việc Vinachem thoái vốn khỏi DGC nằm trong lộ trình thực hiện Đề án tái cơ cấu Vinachem giai đoạn 2017-2020 của Văn phòng Chính phủ, trực thuộc Đề án "Cơ cấu lại doanh nghiệp Nhà nước, trọng tâm là tập đoàn kinh tế, tổng công ty Nhà nước giai đoạn 2021-2025" theo chỉ đạo của Thủ tướng Chính phủ.

5. HDC trở thành cổ đông lớn của HUB

CTCP Phát triển nhà Bà Rịa - Vũng Tàu (Hodeco, HOSE: HDC) dự kiến mua 2.8 triệu cp HUB của CTCP Xây lắp Thừa Thiên Huế (HOSE: HUB) trong thời gian từ 18/03-15/04/2022.

Nếu mua thành công, HDC sẽ trở thành cổ đông lớn của HUB với tỷ lệ sở hữu tăng từ 3.97% (756,250 cp) lên 18.66% (2.56 triệu cp).

6. 6 tổ chức trở thành cổ đông lớn CTCP Tập đoàn Tiến Bộ (HOSE: TTB), nắm hơn 40% vốn

CTCP Tập đoàn Tiến Bộ (HOSE: TTB) vừa đón 6 tổ chức trở thành cổ đông lớn với tổng sở hữu hơn 40% vốn của Công ty.

Trước đó, 6 tổ chức này đều không sở hữu cổ phần tại TTB. Sau khi mua vào tổng cộng 41 triệu cp, các tổ chức này chính thức trở thành cổ đông lớn tại đây, chiếm tổng cộng 40.39% vốn TTB.

6 tổ chức mua vào cổ phiếu TTB trong đợt chào bán riêng lẻ 50 triệu cp của Công ty, với giá 10,000 đồng/cp, thấp hơn 13% so với thị giá TTB trong phiên 15/03.

Sau khi hoàn tất chào bán riêng lẻ, TTB tăng vốn điều lệ thêm 500 tỷ đồng, lên 1,015 tỷ đồng.

7. Louis Capital thoái sạch 10.23% vốn tại LDP

CTCP Louis Capital (HOSE: TGG) – cổ đông lớn của CTCP Dược Lâm Đồng (Ladophar, HNX: LDP) vừa đăng ký bán ra toàn bộ cổ phiếu đang sở hữu.

Cụ thể, Louis Capital đăng ký bán toàn bộ 1.3 triệu cp LDP, tương đương 10.23% vốn của Công ty trong thời gian 16/03-13/04/2022 với mục đích cơ cấu danh mục đầu tư.

Trước đó, Louis Capital có thông báo sẽ chuyển nhượng toàn bộ số cổ phần này cho CTCP Louis Holdings.

Về phía Louis Holdings, cổ đông lớn này cũng vừa công bố thời gian thực hiện mua gần 7 triệu cp LDP. Theo đó, thời gian giao dịch sẽ bắt đầu từ ngày 11/03-08/04.

Hiện, Louis Holdings đang sở hữu hơn 1.3 triệu cp LDP, tương ứng 10.39% vốn. Nếu giao dịch diễn ra thành công, Louis Holdings sẽ chính thức nắm quyền chi phối tại LDP do tỷ lệ sở hữu sẽ vượt mức 65%, tương ứng hơn 8.3 triệu cổ phiếu.

8. Lãnh đạo Đất Xanh (DXG) đăng ký bán hơn 4,5 triệu cổ phiếu

Ông Trần Việt Anh, Thành viên HĐQT kiêm Trưởng ban Kiểm toán nội bộ CTCP Tập đoàn Đất Xanh vừa đăng ký bán 4.532.665 cổ phiếu DXG (tỷ lệ 0,76%) theo phương thức giao dịch thỏa thuận. Theo đó, ông Việt Anh sẽ giảm tỷ lệ sở hữu tại Tập đoàn Đất Xanh xuống còn 115.000 cp. Thời gian dự kiến bắt đầu giao dịch từ ngày 17/3 đến ngày 15/4. Lý do được ông Việt Anh đưa ra là để đáp ứng nhu cầu tài chính cá nhân.

9. Lãnh đạo Sara Việt Nam bán toàn bộ 3 triệu cổ phiếu SRA

Bà Nguyễn Thị Thu Thùy, Ủy viên HĐQT Công ty Cổ phần SARA Việt Nam vừa đăng ký bán toàn bộ 3 triệu cổ phiếu SRA theo phương thức giao dịch thỏa thuận và khớp lệnh. Theo đó, bà Thùy sẽ rút toàn bộ vốn tại SARA Việt Nam. Thời gian dự kiến bắt đầu giao dịch từ ngày 15/3 đến ngày 12/4. Lý do được bà Thùy đưa ra là để xử lý nhu cầu cá nhân.

Trước đó, bà Lê Thu Huyền, một cổ đông lớn khác của SARA Việt Nam, đã bán hơn 1,3 triệu cổ phiếu SRA vào ngày 1/3, giảm tỷ lệ sở hữu từ 3.000.000 cp (tỷ lệ 6,94%) xuống 1.648.000 cp (tỷ lệ 3,81%).

10. Đối tác chiến lược từ Hàn Quốc sắp rót 2.700 tỷ đồng mua 35% vốn của Chứng khoán BIDV (BSC)

BSC sẽ phát hành riêng lẻ cho đối tác Hana Financial Investment Co., Ltd (HFI) hơn 65,7 triệu cổ phiếu, tương ứng 35% vốn điều lệ của BSC sau khi tăng vốn. Tổng giá trị của giao dịch khoảng 2.700 tỷ đồng.

Theo thông tin công bố, Hội đồng Quản trị Công ty Cổ phần Chứng khoán Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BSC) đã thông qua văn kiện giao dịch với nhà đầu tư chiến lược nước ngoài. Ông Nguyễn Duy Viễn, ủy viên HĐQT kiểm Tổng Giám đốc BSC được úy quyền thay mặt công ty ký thỏa thuận với đối tác HFI.

Theo đó, BSC sẽ phát hành riêng lẻ cho đối tác Hana Financial Investment Co., Ltd (HFI) 65.730.042 cổ phiếu, tương ứng 35% vốn điều lệ của BSC sau khi tăng vốn. Tổng giá trị của giao dịch khoảng 2.700 tỷ đồng tương ứng với giá 41.000 đồng/cp.

11. Tổng Công ty Sông Đà bán hơn 38% vốn của SP2

Tổng Công ty Sông Đà - CTCP (UPCoM: SJG) đã tiếp tục đăng ký bán toàn bộ hơn 5.8 triệu cp đang nắm giữ tại CTCP Thủy điện Sử Pán 2 (UPCoM: SP2) từ ngày 22/03-11/04.

Số cổ phiếu được SJG đăng ký bán tương đương 38.39% vốn của SP2. Chiếu theo thị giá tại thời điểm chốt phiên 17/03 (10,100 đồng/cp), ước tính SJG có thể thu về gần 59 tỷ đồng sau thương vụ.

Trước đó, từ ngày 08-28/02, SJG cũng đã đăng ký bán số cổ phiếu trên, tuy nhiên, SJG lại không thực hiện bất cứ giao dịch nào.

12. CTCP Xây lắp và Thương mại Trường Lộc đăng ký bán 6 triệu cp G36

CTCP Xây lắp và Thương mại Trường Lộc đăng ký bán 6 triệu cp G36 của Tổng Công ty 36 - CTCP (UPCoM: G36) từ ngày 21/03 đến ngày 19/04/2022.

Nếu thương vụ hoàn tất, đơn vị này sẽ giảm tỷ lệ sở hữu tại G36 từ 22.24% (hơn 22.6 triệu cp) xuống còn hơn 16.6 triệu cp (16.34%).

13. CTCP Á Long thoái sạch vốn tại CTCP Đầu tư Sản xuất Bảo Ngọc (HNX: BNA)

Hiện, Á Long đang là cổ đông lớn với sở hữu 1.9 triệu cp tương ứng 9.41% vốn. Cá nhân ông Thuấn chính là cổ đông lớn nhất với sở hữu 7.2 triệu cp (36.06%).

Nhằm mục đích cơ cấu danh mục đầu tư, mới đây Á Long đã đăng ký thoái toàn bộ lượng cổ phiếu đang nắm giữ từ ngày 22/03-20/04. Tạm tính theo giá 45,000 VNĐ, ước tính thương vụ có giá trị khoảng 85 tỷ đồng.

Trong tuần này chưa có thông tin về IPO mới.

Nối tiếp thông tin và diễn biến của cả tuần, PGT Holdings tuần này vẫn nổi bật với thông tin chứng khoán và những chiến lược dựa trên giá trị bền vững trong giai đoạn sau đợt tăng lãi suất của Fed.

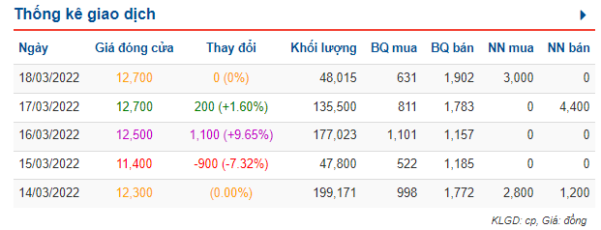

Thống kê giao dịch của cổ phiếu PGT Holdings.

Trung bình giá trị của cổ phiếu của PGT đã tăng trong tuần này và đang tiến sát dần mốc 13,000 VNĐ/ cổ phiếu. Mức giá tốt cùng thanh khoản trung bình 100,000 cổ phiếu giúp mã PGT đang từng bước chinh phục và sinh lời cho các nhà đầu tư đang nắm giữ cổ phiếu.

Khép lại phiên giao dịch ngày 18/3/2022, cổ phiếu PGT đóng cửa với mức giá 12,700 VNĐ và giao dịch trong khoảng giá 12,700 – 13,900 VNĐ.

Tuy nhiên, bàn thêm về kế hoạch và tình hình triển khai chiến lược trước bối cảnh Fed nâng lãi suất 25 điểm cơ bản, CEO của PGT Holdings ông Kakazu Shogo một lần nữa khẳng định chiến lược " Giá trị bền vững".

Phát triển bền vững đang là hướng đi tích cực mà bất kỳ doanh nghiệp ở quy mô nào đều muốn hướng đến. Thực tế cho thấy, lợi ích của phát triển bền vững đối với doanh nghiệp phải kể đến về thương hiệu, hiệu quả khai thác tác nguyên, giảm thiểu chi phí, và các vấn đề môi trường xã hội.

Tại PGT Holdings, phát triển bền vững được khắc sâu trong cốt lõi của công ty là tạo ra xã hội sáng tạo, bằng cách mua bán và sáp nhập, dịch vụ nhân sự, dịch vụ tài chính như một phần của mô hình kinh doanh với tính hợp lý kinh tế triệt để.

Bằng cách này, PGT sẽ đóng góp để đạt được 8 trong số 17 mục tiêu phát triển bền vững (SDGs).

PGT sẽ đóng góp để đạt được 8 trong số 17 mục tiêu phát triển bền vững (SDGs).

Do đó, mã PGT của PGT Holdings trên sàn HNX rất đáng để nhà đầu tư cân nhắc lựa chọn.

Hãy theo dõi các kênh của PGT Holdings để cập nhật thông tin sớm nhất nhé:

Website: https://pgt-holdings.com/

Facebook: https://www.facebook.com/PGTHOLDINGS

Youtube: https://www.youtube.com/channel/UCDSrWJ6hw7Ov_H168OIkLQ/featured

Những “đoá hoa” lặng lẽ toả hương

Những “đoá hoa” lặng lẽ toả hươngTrách nhiệm công việc, nghĩa cử nhân văn của những người thầy thuốc không chỉ gửi gắm thông điệp yêu thương mà còn giúp hương vị Tết thêm phần ngọt ngào, ấm áp giữa tiết trời se lạnh.