Vay tiền qua APP: Nợ gánh thêm nợ

Thời gian gần đây, trên thị trường xuất hiện không ít những ứng dụng cho vay tiền với lãi suất “cắt cổ” lên đến 300%, thậm chí có người phải vay trả lãi lên tới 1.000%.

Vòng xoáy nợ nần

Khoảng nửa năm trước, chị Nguyễn Quỳnh Như (Cầu Giấy, Hà Nội) cần vay 4 triệu đồng để chi tiêu cá nhân. Thấy các quảng cáo cho vay qua ứng dụng hay còn gọi là App di động với lãi suất thấp trên mạng xã hội. Chị Như đã tải 2 App khác nhau, đăng ký mỗi App 2 triệu đồng, nhưng cho đến khi được giải ngân chị mới vỡ lẽ số tiền thực nhận chỉ là 2.600.000 đồng vì họ trừ đến 35% khoản phí hồ sơ, buộc lòng chị Như phải vay thêm một App khác để có đủ số tiền như mong muốn. Cho đến thời hạn vay 7 ngày, chị Như chưa có đủ số tiền để trả, chị được nhân viên tư vấn các App này mời chào vay mới qua ứng dụng App khác để trả cho khoản nợ cũ.

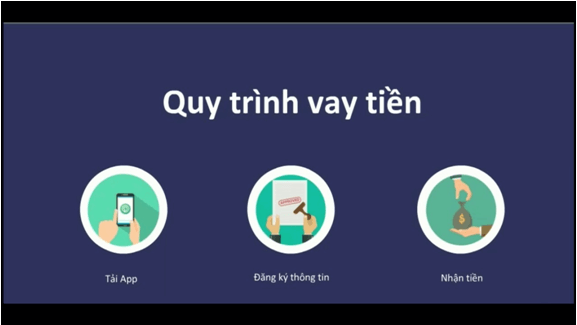

Lời chào ngon ngọt của một App vay tiền

"Cứ như thế tôi bị cuốn vào vòng xoáy nợ nần không còn khả năng chi trả nhất là trong lúc đại dịch Covid công ty giảm đơn hàng và ít việc hơn, thu nhập cũng giảm lại càng khó khăn. Giờ đây, lãi mẹ đẻ lãi con, số nợ tăng lên chục triệu, tôi liên tục bị khủng bố, đe dọa ảnh hưởng đến tinh thần", chị Như ngậm ngùi.

Giống như chị Như, anh Nguyễn Đức Tuấn (Bắc Ninh) cũng đang chìm trong nợ nần khi đến nay đã vay tiền qua 15 App. Việc thời gian vay ngắn hạn không thể trả nợ kịp khiến lãi suất tăng, anh bị cuốn theo vòng xoáy trả nợ khi cứ lấy App này nuôi App khác. Đến nay số tiền anh phải trả sau hơn 1 năm lên đến hơn 400 triệu mà thực tế anh chỉ vay 3 triệu đồng.

"Trước khi đăng ký thông tin thì lãi suất mà ứng dụng thông báo là tương đối thấp, thậm chí thấp hơn nhiều so với lãi suất ngân hàng nên dễ đánh lừa người khác. Nhưng khi thực hiện xong tất cả các bước vay thì lãi suất thực tế mới xuất hiện hoặc số tiền thực nhận sẽ thấp hơn số tiền vay với lý do khấu trừ phí dịch vụ, phí bảo hiểm. Tính tất cả chi phí thì lãi suất thực tế có thể cao hơn mấy chục lần so với lãi suất ngân hàng. Thậm chí có những App lãi suất lên đến 700%-1.000% nếu tính thêm tiền phạt chậm trả", anh Tuấn bức xúc.

Tương tự như cho vay tín dụng đen, nếu bên vay trả nợ không đúng hạn thì sẽ gặp những rắc rối khôn lường. Người đứng sau những ứng dụng này dung đủ mọi thủ đoạn để đòi tiền như gọi điện hăm dọa, đăng thông tin cá nhân lên mạng xã hội gắn thêm mác lừa đảo cho người vay hay dùng vũ lực nếu các biện pháp không hiệu quả vì mọi thông tin cá nhân của người vay bọn chúng đều nắm rõ.

Hiểm họa khôn lường

Theo chuyên viên tư vấn tài chính ngân hàng Vũ Minh Phong (Ngân hàng VP Bank Hà Nội): Sở dĩ những App này vẫn có thể ung dung tồn tại vì các đối tượng cầm đầu đã có ý tạo ra những thông tin không rõ ràng. Các App cho vay không để mức lãi suất vượt mức quy định, khi đến kỳ hạn khách hàng không thanh toán thì sẽ bị dồn lãi vào các khoản phạt mà mức phạt thế nào thì thỏa thuận dân sự giữa hai bên mà chưa có quy định chung về mặt hình sự đối với thỏa thuận này.

Người vay cần lựa chọn đơn vị cung cấp uy tín để bảo vệ mình và tránh rắc rối

"Những đối tượng đứng sau các App có thể đã thuê hẳn đội ngũ cố vấn am hiểu về chuyên môn và nắm được lỗ hổng của pháp luật để thực hiện hành vi của mình mà không bị coi là vi phạm", ông Phong nhấn mạnh.

Luật sư Nguyễn Hồng Thái (Giám đốc Công ty luật Hồng Thái và đồng nghiệp) cho biết: Căn cứ theo quy định của pháp luật hiện hành, nếu các đối tượng, tổ chức đứng sau các App cho vay tiền dính tới việc cho vay với lãi suất cao, "khủng bố’ người vay thì có thể bị xử lý theo Điều 468 Bộ luật Dân sự 2015 và Điều 201 Bộ luật Hình sự 2015.

"Đối với các hành vi gọi điện đe dọa, tung tin sai, bôi nhọ lên mạng xã hội... có thể bị truy tố theo Khoản 1 Điều 155 Bộ luật Hình sự 2015 có thể bị phạt tiền 10 triệu đồng đến 30 triệu đồng. Nặng hơn có thể bị phạt tù từ 03 tháng đến 2 năm", luật sư Thái cho biết thêm.

Các hành vi gây ảnh hưởng nghiêm trọng đến danh dự cá nhân thì có thể gửi đơn tố cáo lên cơ quan công an, kèm theo chứng cứ chứng minh để cơ quan công an xác minh, điều tra, giải quyết.

Theo các chuyên gia, việc các ứng dụng cho vay tiền phát triển như hiện nay là quy luật phát triển tất yếu. Trong khi đó, các chính sách pháp lý quản lý mô hình này lại chưa được hoàn chỉnh. Vì vậy, để đảm bảo quyền lợi cho người dùng, các cơ quan quản lý cần đưa ra các quy chế về sự phối hợp giữa các công ty cho vay và ngân hàng để mở tài khoản thanh toán cho nhà đầu tư, khách hàng. Cần có chế tài xử nghiêm khi phát hiện có ứng dụng hoạt động không phù hợp với ngành nghề doanh nghiệp đã đăng ký, đặc biệt trong hoạt động cấp tín dụng khi không đủ điều kiện. Đồng thời, siết chặt việc thành lập công ty dưới hình thức là công ty tài chính, phải có giấy phép hoạt động theo đúng quy định của pháp luật.

Người dùng cần phải tìm hiểu, lựa chọn đơn vị dịch vụ cung cấp uy tín, thể hiện đầy đủ các thông tin trên Website như: Tên công ty, mã số doanh nghiệp, địa chỉ, các chính sách cụ thể về lãi suất vay (trả nợ trước hạn, chậm trả...), mẫu hợp đồng, trách nhiệm của các chủ thể tham gia giao dịch để đảm bảo quyền lợi của mình cũng như tránh những rắc rối xảy ra.

Mức phạt lên tới 1 tỷ đồng cho việc phạm tội thu lợi bất chính

Khoản 1, Điều 201 Bộ luật Hình sự 2015 nêu rõ: Người nào trong giao dịch dân sự mà cho vay với lãi suất gấp 5 lần lãi suất cao nhất quy định trong Bộ luật Dân sự, thu lợi bất chính từ 30 triệu đồng đến 100 triệu đồng hoặc đã bị xử phạt hành chính về hành vi này hoặc đã bị kết án về tội này, chưa được xóa án tích mà còn vi phạm thì sẽ bị phạt tiền từ 50 triệu đồng đến 200 triệu đồng hoặc phạt cải tạo không giam giữa đến 3 năm.

Khoản 2, Điều 201, nếu phạm tội thu lợi bất chính từ 100 triệu đồng trở lên thì bị phạt tù từ 200 triệu đồng đến 1 tỷ đồng hoặc phạt tù từ 6 tháng đến 3 năm.

Khoản 3, Điều 201 Bộ luật Hình sự 2015, người phạm tội còn có thể bị phạt tiền từ 30 triệu đồng đến 100 triệu đồng, cấm đảm nhiệm các chức vụ, cấm hành nghề hoặc làm công việc nhất định từ 1 đến 5 năm.

Tổng Bí thư Tô Lâm mong muốn mỗi cán bộ, đảng viên, mỗi người dân Thủ đô, đặc biệt là thế hệ trẻ hãy coi việc trồng và chăm sóc cây xanh là hành động thiết thực học tập và làm theo Bác.