VDSC: Các doanh nghiệp sữa gặp khó trước hai "gọng kìm" giá nguyên liệu thô và chi phí logistics

VDSC cho rằng, trong bối cảnh chi phí logistics tăng cao, các doanh nghiệp sữa Việt Nam có thể sẽ không chỉ cho thấy tỷ suất lợi nhuận ròng yếu hơn, mà trong trường hợp giá năng lượng tăng mạnh, thậm chí sẽ ghi nhận tăng trưởng lợi nhuận âm trong năm 2022.

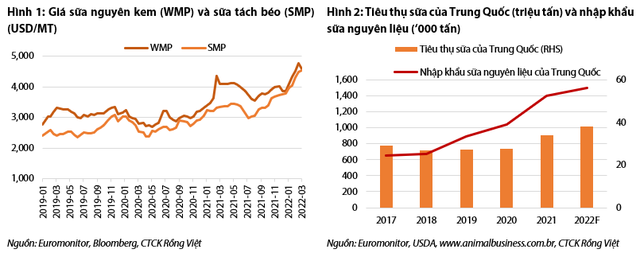

Trong một báo cáo mới đây, Chứng khoán Rồng Việt (VDSC) cho biết giá sữa bột nguyên kem đang được giao dịch ở mức 4.596 USD/tấn ( 12,7% YoY; 2,1% MoM) vào ngày 15/03/2022 - gần mức đỉnh 10 năm.

Căng thẳng giữa Nga ở Ukraine đang làm tăng giá năng lượng cũng như nhu cầu dự trữ lương thực của châu Âu, khiến giá thức ăn chăn nuôi tiếp tục tăng. Ngoài ra, các trang trại chăn nuôi bò toàn cầu (đặc biệt là ở Châu Âu và Úc) đang nuôi nhiều bò lấy thịt thay vì lấy sữa cũng dẫn đến số lượng đàn bò sữa ngày càng giảm. Đặc biệt, thông báo của chính phủ Trung Quốc về lợi ích sức khỏe của việc tiêu thụ các sản phẩm sữa chống lại tác hại của đại dịch COVID-19 đã hỗ trợ tăng trưởng tiêu thụ sữa không ngừng ở Trung Quốc.

Tất cả những yếu tố trên được cho sẽ tạo ra làn sóng tăng giá sữa nguyên liệu trên toàn cầu. Do đó, nhập khẩu sữa nguyên liệu có thể làm tăng chi phí đầu vào trong nửa cuối năm 2022 đối với các nhà sản xuất sữa Việt Nam là những công ty nhập khẩu lượng lớn sữa nguyên liệu như VNM, IDP hay TH True Milk.

Trong khi đó, VDSC cho rằng các công ty có danh mục sản phẩm đa dạng hơn và có sở hữu đàn bò như MCM sẽ giảm bớt những ảnh hưởng tiêu cực này vì họ có thể nắm bắt được sự phục hồi của tiêu thụ sữa và chuyển một phần chi phí tăng cao vào giá bán.

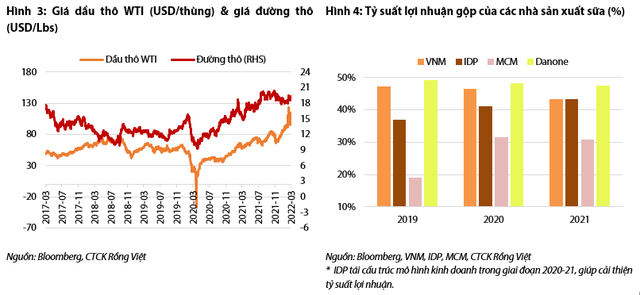

Đồng thời, việc giá đường tăng cũng là một yếu tố quan trọng khác khiến chi phí đầu vào tăng vọt, kéo tỷ suất lợi nhuận gộp của các nhà sản xuất sữa giảm. Nguồn cung đường toàn cầu năm 2022 dự kiến sẽ giảm do điều kiện mùa khô nóng. Vì vậy, cùng với các chính sách thuế hạn chế đường nhập khẩu, giá đường Việt Nam ngày càng đắt đỏ. VDSC dự phóng tỷ suất lợi nhuận của các công ty sữa Việt Nam dự kiến sẽ chịu tác động tiêu cực kép do giá đường thô và sữa nguyên liệu tăng.

Tuy nhiên, VDSC đưa ra quan điểm MCM sẽ phải chịu áp lực từ giá đường tăng cao hơn so với sự tăng giá sữa nguyên liệu do phải mua 100% đường thô từ bên thứ ba, trong khi công ty không nhập khẩu sữa nguyên liệu. Ngược lại, VNM sẽ ít bị ảnh hưởng từ sự tăng giá đường hơn nhờ vào việc sở hữu một công ty mía đường – CTCP Đường Việt Nam là công ty có năng lực sản xuất để có thể cung cấp đầy đủ đường cho nhu cầu sản xuất của VNM.

Mặt khác, giá nhiên liệu tăng cũng đẩy mạnh giá logistics, dẫn đến tổng chi phí bán hàng bị đẩy lên cao, báo hiệu cho tỷ suất kinh doanh sụt giảm đối với các nhà sản xuất sữa.

VDSC cho rằng các công ty sữa phân phối sản phẩm thông qua cả kênh trong nước và nước ngoài, như VNM hoặc IDP, sẽ phải chịu áp lực nặng hơn từ việc tăng chi phí logistics. Nguyên nhân là do các công ty này phải chi trả các khoản phí khác liên quan đến việc vận chuyển ra nước ngoài như chi phí container hoặc biến động tỷ giá hối đoái.

Tuy nhiên, những chi phí tăng thêm này có thể được bù đắp bằng giá bán cao hơn ở thị trường nước ngoài. Do đó, các công ty sở hữu mạng lưới phân phối rộng khắp toàn cầu như VNM (57 quốc gia) sẽ có thể giảm thiểu tác động của giá năng lượng tăng nhờ mức giá chênh lệch cao giữa thị trường trong và ngoài nước.

VDSC đánh giá các doanh nghiệp sữa Việt Nam sẽ ghi nhận tỷ suất lợi nhuận thấp hơn vào năm 2022 do chi phí tăng.

Cụ thể, với tỷ suất lợi nhuận gộp, lạm phát chi phí đẩy khiến xu hướng tăng giá của sữa nguyên liệu sẽ tiếp tục diễn ra trong năm 2022 và nửa đầu năm 2023 và gây sức ép lên tỷ suất lợi nhuận gộp của các công ty sữa Việt Nam về cuối năm khi sữa nguyên liệu chiếm tỷ trọng lớn nhất trong tổng nguyên liệu sản xuất của các nhà sản xuất sữa (trên 60%) và thời gian dự trữ dưới 1 năm. Do đó, VDSC dự đoán tỷ suất lợi nhuận gộp của các công ty sữa sẽ yếu hơn vào năm 2022.

Đối với tỷ suất lợi nhuận ròng, rủi ro của cả sản lượng dầu giảm và sự gián đoạn chuỗi cung ứng toàn cầu dẫn đến chi phí logistics vẫn duy trì ở mức cao. Với bản chất của các sản phẩm sữa là chỉ được phép chuyển một tỷ lệ nhỏ của sự gia tăng chi phí vào giá bán, các doanh nghiệp sữa Việt Nam có thể sẽ không chỉ cho thấy tỷ suất lợi nhuận ròng yếu hơn mà còn, trong trường hợp giá năng lượng tăng mạnh, thậm chí ghi nhận tăng trưởng lợi nhuận âm trong năm 2022.

Phương Linh Thanh Hóa: Xung lực mới cho một chu kỳ tăng trưởng công nghiệp bền vững

Thanh Hóa: Xung lực mới cho một chu kỳ tăng trưởng công nghiệp bền vữngBước sang năm 2026, trong bối cảnh kinh tế trong nước và quốc tế còn nhiều biến động, nền công nghiệp của Thanh Hóa đã cho thấy bản lĩnh vượt khó và năng lực tự cường ngày càng rõ nét. Những con số tăng trưởng ấn tượng ngay từ đầu năm không chỉ phản ánh sự phục hồi đơn thuần sau giai đoạn nhiều thách thức, mà quan trọng hơn, cho thấy nền tảng công nghiệp của tỉnh đang bước vào một chu kỳ tăng trưởng mới, có chiều sâu, có động lực và có định hướng dài hạn.